Louez votre site dédié par ville pour seulement 34,90€ par mois, et générez des leads illimités pour votre localité !

Je commande mon site par ville

Taux de conversion : comment optimiser votre assurance de prêt

|

EN BREF

|

Optimiser le taux de conversion est essentiel pour maximiser l’efficacité de votre assurance de prêt. Dans un secteur aussi concurrentiel, il est primordial de se démarquer et d’attirer les bons profils d’emprunteurs. Grâce à des stratégies bien définies et une gestion rigoureuse, il est possible d’améliorer significativement le parcours des clients potentiels. Chaque étape du processus peut être affinée pour répondre précisément aux besoins des consommateurs, augmentant ainsi les chances de conversion et garantissant un avantage compétitif sur le marché.

Dans le monde de l’assurance de prêt, optimiser votre taux de conversion peut faire toute la différence pour atteindre vos objectifs financiers. En appliquant des méthodes stratégiques, vous serez en mesure d’attirer plus de clients potentiels tout en répondant efficacement à leurs besoins spécifiques. Cet article vous guide à travers des techniques éprouvées pour améliorer votre conversion dans le domaine de l’assurance de prêt.

Comprendre votre public cible

La première étape pour optimiser votre taux de conversion est de bien connaître votre public. Identifiez leurs attentes et leurs besoins en matière d’assurance de prêt. En développant des buyer personas, vous pourrez adapter vos messages en fonction de leurs préoccupations. Cela vous permettra de créer un lien de confiance, essentiel pour convertir des prospects en clients.

Améliorer l’expérience utilisateur sur votre site

Un site bien conçu joue un rôle crucial dans l’optimisation de votre taux de conversion. Assurez-vous que votre site soit intuitif et facile à naviguer. Cela inclut des formulaires de contact clairs et concis, sans éléments superflus, afin de ne pas décourager les utilisateurs. Pensez également à tester différentes landing pages et à analyser quelles versions fonctionnent le mieux pour transformer vos visiteurs en clients.

Proposer des comparaisons d’offres

Pour inciter les clients potentiels à choisir votre produit, donnez-leur les outils nécessaires pour comparer les différents types d’assurance de prêt. Présentez des tableaux comparatifs clairs et informatifs pour mettre en avant les avantages de vos offres. Cela renforcera la perception de la valeur et augmentera vos chances de conversion.

Développer des contenus informatifs et engageants

La création de contenus de qualité qui répondent aux interrogations des consommateurs peut s’avérer très bénéfique. Elaborez des articles, des études de cas ou des guides qui expliquent les divers aspects de l’assurance de prêt. En démontrant votre expertise, vous établissez un climat de confiance qui encouragera les prospects à choisir vos services.

Utiliser des preuves sociales

Des témoignages clients ou des études de satisfaction peuvent jouer un rôle déterminant dans votre taux de conversion. Affichez des avis positifs de clients ayant bénéficié de vos services. Cela rassure les futurs clients sur la qualité de votre assurance de prêt et les incite à franchir le pas.

Mesurer et ajuster vos stratégies

Enfin, la clé d’une optimisation réussie réside dans la capacité à mesurer vos performances. Suivez les statistiques de votre site, comme le nombre de visites, le taux de rebond et le taux de conversion. À partir de ces données, ajustez vos stratégies pour maximiser votre efficacité commerciale et ainsi, améliorer votre taux de conversion.

Optimiser le taux de conversion pour votre assurance de prêt est une étape cruciale afin d’améliorer vos chances de succès sur le marché. Que ce soit pour attirer des clients potentiels ou pour ajuster vos offres, plusieurs stratégies peuvent être mises en place pour atteindre cet objectif. Cet article examine les avantages et les inconvénients associés à l’optimisation du taux de conversion dans le domaine de l’assurance de prêt.

Avantages

L’un des principaux bénéfices de l’optimisation de votre taux de conversion est l’amélioration de votre rentabilité. Un taux de conversion élevé signifie que vous réussissez à transformer un plus grand nombre de visiteurs en clients, augmentant ainsi vos revenus. Par ailleurs, des processus bien optimisés permettent également une réduction des coûts d’acquisition, ce qui renforce la profits à long terme.

En outre, l’optimisation de l’assurance de prêt contribue à une meilleure expérience client. En soignant vos formulaires de contact et en créant des landing pages attrayantes, vous facilitez l’interaction avec vos visiteurs. Cela se traduit par une satisfaction accrue, augmentant les chances de fidélisation de votre clientèle.

Analyse des données

Une bonne gestion des données clients est essentielle pour améliorer le taux de conversion. En utilisant des outils d’analyse, vous pouvez identifier les points de friction dans votre parcours client et apporter des ajustements ciblés. Ceci permet d’augmenter l’efficacité de vos campagnes marketing et d’améliorer considérablement vos résultats globaux.

Inconvénients

Un autre inconvénient potentiel est le risque de perdre l’authenticité de votre marque. En vous concentrant exclusivement sur l’optimisation des chiffres, vous pourriez négliger l’aspect humain de votre relation client. Il est donc primordial de trouver un équilibre entre les performances numériques et l’expérience des clients.

Un autre inconvénient potentiel est le risque de perdre l’authenticité de votre marque. En vous concentrant exclusivement sur l’optimisation des chiffres, vous pourriez négliger l’aspect humain de votre relation client. Il est donc primordial de trouver un équilibre entre les performances numériques et l’expérience des clients.

Conformité réglementaire

Enfin, il est crucial de rester conscient des normes et des réglementations qui entourent le secteur de l’assurance. En cherchant à optimiser vos résultats à tout prix, il est facile de franchir des lignes éthiques ou légales. Cela peut entraîner des conséquences sérieuses, en plus de nuire à votre réputation.

Dans l’ensemble, bien que l’optimisation du taux de conversion de votre assurance de prêt présente un certain nombre d’avantages, elle doit être abordée avec prudence pour éviter des pièges potentiels. Pour en savoir plus sur la façon d’améliorer votre stratégie d’optimisation, consultez ce document ou explorez les avis d’experts dans ce domaine.

Une assurance de prêt optimisée est essentielle pour maximiser vos économies tout en garantissant votre tranquillité d’esprit. Dans cet article, nous allons explorer les meilleures stratégies pour améliorer votre taux de conversion, afin de vous aider à choisir l’assurance de prêt qui correspond parfaitement à vos besoins financiers. Que vous soyez en quête d’une réduction de coût ou d’une amélioration de la couverture, ces étapes vous guideront vers une décision éclairée.

Comprendre le rôle de l’assurance emprunteur

L’assurance emprunteur est un élément clé qui protège à la fois l’emprunteur et l’établissement prêteur en cas d’incapacité à rembourser le prêt. Elle garantit que les mensualités seront couvertes en cas de décès, d’invalidité ou d’autres circonstances imprévues. Comprendre les nuances de cette assurance vous aide à prendre des décisions plus éclairées et à optimiser votre expérience de prêt. Pour plus d’informations, vous pouvez consulter des sources telles que ce lien.

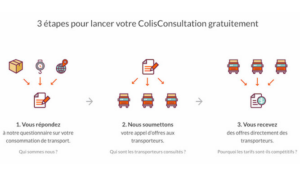

Les étapes pour optimiser votre assurance emprunteur

Pour tirer le meilleur parti de votre assurance emprunteur, il est conseillé de suivre un processus délicat et réfléchi. Commencez par comparer différentes offres pour trouver le meilleur rapport qualité-prix. Prenez le temps d’examiner les garanties proposées ainsi que les exclusions potentielles. En effet, la sélection d’une couverture adaptée à votre profil peut avoir un impact significatif sur votre taux de conversion.

Profiter de la délégation d’assurance

La délégation d’assurance permet aux emprunteurs de choisir une assurance différente de celle proposée par leur banque. Ceci est une opportunité en or pour réduire vos coûts. En vous renseignant sur de nouvelles options, vous pouvez non seulement diminuer le coût de votre assurance, mais également bénéficier de garanties plus adaptées à votre situation. Pour explorer les bénéfices de cette approche, n’hésitez pas à visiter ce lien.

Soigner la présentation de votre site

Dans le monde numérique d’aujourd’hui, un site web bien conçu joue un rôle crucial dans le taux de conversion. Assurez-vous que vos formulaires de contact soient clairs et faciles à remplir. Mettre en avant des témoignages satisfaits et des études de cas réussies peut également aider à instaurer la confiance envers votre service d’assurance. Pour des recommandations sur l’optimisation de votre site, consultez ce lien.

Analyser et ajuster vos offres en continu

L’optimisation est un processus continu. Il est donc fondamental d’analyser régulièrement votre offre d’assurance emprunteur en fonction des retours clients et des évolutions du marché. Prendre le temps de revoir vos critères de scoring peut également contribuer à améliorer votre performance commerciale, comme indiqué dans cet article sur l’optimisation des critères de scoring.

Négocier votre taux d’assurance

Un autre levier efficace consiste à négocier le taux de votre assurance emprunteur. Les taux moyens peuvent varier, il est donc essentiel de savoir où se situent les meilleures offres. Accumuler des informations sur les conditions d’obtention de votre crédit immobilier et discuter avec plusieurs assureurs peut vous aider à réduire significativement le coût de votre assurance. Pour des astuces supplémentaires, consultez ce lien.

Le taux de conversion dans le secteur de l’assurance de prêt est un indicateur essentiel pour mesurer la performance de votre stratégie commerciale. En adaptant différentes techniques, il est possible d’améliorer significativement le processus d’acquisition de leads, tout en offrant des services adaptés aux besoins des emprunteurs. Cet article présente des conseils pratiques pour optimiser votre assurance de prêt en maximisant votre taux de conversion.

Définir des profils d’emprunteurs ciblés

La première étape pour optimiser votre assurance de prêt consiste à bien définir vos profils d’emprunteurs. En identifiant les besoins spécifiques de votre clientèle cible, vous pourrez personnaliser vos offres d’assurance. Cela augmente non seulement la pertinence de votre proposition, mais également le taux de conversion en créant un lien plus fort avec vos prospects.

Améliorer l’expérience utilisateur sur votre site web

Un site web bien conçu est primordial pour attirer et convertir des leads. Soignez votre présentation, simplifiez la navigation et assurez-vous que les informations essentielles sont faciles d’accès. Intégrer des formulaires de contact clairs et simples, sans encombrer l’utilisateur, peut également augmenter votre taux de conversion. Pensez à mettre en avant les avantages pertinents de votre offre d’assurance pour captiver l’attention des visiteurs.

Segmentation et suivi des leads

La segmentation de vos leads vous permet de cibler les communications et les offres selon les différents segments de votre marché. Créez des campagnes d’emailing adaptées à chaque groupe, tout en utilisant des outils d’analyse pour mesurer l’efficacité de vos actions. Cela aide à déterminer quelles stratégies fonctionnent le mieux pour différents types d’emprunteurs, augmentant par conséquent votre taux de conversion.

Utiliser des témoignages et des études de cas

Il est important de gagner la confiance des prospects. Intégrez des témoignages clients et des études de cas sur votre plateforme. Cela donne un aperçu positif de vos services et montre comment vous avez aidé d’autres emprunteurs à atteindre leurs objectifs. Ces éléments rassurants peuvent influer favorablement sur la décision finale de l’emprunteur.

Optimisation continue et ajustements

Enfin, l’optimisation doit être un processus continu. Suivez les résultats de vos campagnes et ajustez vos stratégies en fonction des données collectées. Cela inclut la révision des taux d’assurance et la mise à jour de vos offres en réponse aux besoins du marché. En adaptant régulièrement votre approche, vous vous placez en meilleure position pour améliorer votre taux de conversion.

Le taux de conversion est un indicateur clé dans le domaine de l’assurance de prêt. Il représente le pourcentage de prospects qui choisissent effectivement de souscrire une assurance par rapport au nombre total de prospects contactés. Comprendre et améliorer ce taux peut non seulement augmenter le volume d’assurances souscrites, mais aussi contribué à l’efficacité commerciale de votre entreprise.

Pour optimiser le taux de conversion, il est primordial de commencer par définir clairement vos buyer persona. Ces profils types de clients constituent la représentation fictive de vos clients idéaux. En segmentant vos prospects en fonction de leur comportement, de leurs besoins et de leurs préférences, vous pourrez mieux personnaliser vos offres et améliorer l’attractivité de votre assurance de prêt.

Une fois vos buyer persona établis, la prochaine étape consiste à soigner vos formulaires de contact. Ces formulaires doivent être simples, clairs et rapides à remplir. En réduisant le nombre de champs obligatoires et en simplifiant le langage utilisé, vous pouvez encourager davantage de prospects à compléter leur inscription et ainsi améliorer votre taux de conversion.

Afin d’augmenter votre portée, la création de landing pages efficaces est également cruciale. Ces pages doivent être spécifiquement conçues pour promouvoir votre assurance de prêt. Un bon design, une mise en page intuitive et des appels à l’action bien clairs sont des éléments indispensables. En optimisant ces pages, vous pourrez transformer plus de visiteurs en prospects qualifiés.

La comparaison des offres est une autre méthode efficace pour optimiser votre assurance emprunteur. Proposer un service de comparaison instantanée aux clients peut les aider à comprendre les avantages de votre produit par rapport à d’autres. Établir un tableau comparatif clair des différentes options d’assurance peut renforcer la confiance des prospects et les inciter à choisir votre offre.

Un autre levier pour augmenter votre taux de conversion est la gestion efficace des leads. En investissant dans des outils de gestion de leads performants, vous pourrez mieux suivre l’interaction avec vos prospects et leur fournir un suivi personnalisé. Cela inclut l’envoi d’e-mails de rappel ou d’informations supplémentaires sur les produits qui les intéressent.

Optimiser le coût de votre assurance est également une stratégie clé. Beaucoup d’emprunteurs cherchent à réduire leurs coûts d’assurance. Négocier les taux avec les assureurs et explorer les options de délégation d’assurance peuvent offrir aux clients des économies substantielles. Promouvoir ces économies dans votre communication peut séduire davantage de prospects.

Enfin, effectuer une analyse des données est essentiel pour ajuster votre stratégie. En suivant de près les indicateurs de performance, tels que le taux d’ouverture des e-mails, le taux de clics sur les landing pages, ou encore la durée de visite sur votre site, vous serez en mesure d’identifier ce qui fonctionne et ce qui nécessite des ajustements. Ces données peuvent guider toutes vos décisions pour optimiser le taux de conversion.

En résumé, en intégrant l’ensemble de ces éléments stratégiques, vous serez en mesure d’accroître le taux de conversion de votre assurance de prêt, vous permettant ainsi de maximiser vos résultats commerciaux et de répondre aux attentes de vos clients avec plus d’efficacité.

Optimiser le taux de conversion de votre assurance de prêt est un enjeu crucial pour maximiser le rendement de votre investissement. À travers des stratégies réfléchies, il est possible d’ajuster non seulement les offres d’assurance, mais aussi d’améliorer l’expérience d’achat des emprunteurs. Cet article vous guide à travers des techniques efficaces pour augmenter vos conversions, tout en répondant aux attentes des clients.

Définir avec précision votre audience cible

Pour débuter, il est essentiel de définir vos personas acheteurs. Cela implique d’analyser les caractéristiques démographiques et psychographiques de vos clients potentiels. En comprenant leurs besoins, motivations et préoccupations, vous pouvez adapter votre offre d’assurance de manière plus ciblée, augmentant ainsi votre taux de conversion. Un site bien structuré et des contenus pertinents créent un environnement où l’emprunteur se sentira en confiance pour finaliser son achat.

Soigner l’expérience utilisateur de votre site web

Un site internet optimisé est clé pour améliorer les conversions. Ainsi, il est important de soigner vos formulaires de contact en les rendant simples et accessibles. Évitez les questions superflues et organisez les champs de manière logique. Un design épuré et intuitif peut considérablement réduire le taux d’abandon lors des démarches. Pensez également à optimiser vos landing pages pour qu’elles soient en phase avec les attentes de vos visiteurs.

Comparer les différentes offres d’assurance

Une des premières étapes pour optimiser le coût de votre assurance emprunteur est de comparer les différentes offres disponibles sur le marché. L’information est un puissant levier pour convaincre les emprunteurs de choisir votre produit. Vous pouvez mettre en avant des critères comme les taux d’assurance, les garanties proposées, et les avantages spécifiques que votre assurance peut offrir. Cette transparence renforcera la confiance des clients et augmentera vos chances de conversion.

Négocier et personnaliser vos offres

La personnalisation de votre offre d’assurance selon le profil de l’emprunteur peut avoir un impact direct sur votre taux de conversion. N’hésitez pas à négocier le taux d’assurance emprunteur en fonction de chaque profil et à adapter les conditions d’accès à votre produit. En mettant en avant des solutions sur-mesure, baissera le risque pour le client, augmentant ainsi leur engagement vis-à-vis de votre offre.

Exploiter les outils d’automatisation et d’intelligence artificielle

L’intégration de l’automatisation et de l’intelligence artificielle dans votre processus de gestion des leads peut transformer votre approche commerciale. En automatisant certaines tâches, vous pouvez gagner en efficacité tout en réduisant les erreurs humaines. Les outils d’IA peuvent également analyser le comportement des clients et ajuster vos stratégies de conversion en temps réel, maximisant ainsi vos chances de capter des leads intéressés.

Analyser et ajuster régulièrement vos stratégies

Il est crucial de suivre et d’analyser les résultats de votre démarche pour optimiser votre taux de conversion. Établissez des indicateurs de performance clés (KPI) permettant de mesurer l’impact de vos actions. Ainsi, vous pourrez effectuer des ajustements nécessaires pour rester compétitif dans un marché en constante évolution. N’oubliez pas que l’analyse des données est un levier essentiel pour toute stratégie axée sur la performance.

| Stratégie d’Optimisation | Description |

| Définir les buyer persona | Identifier les profils types des clients pour mieux cibler les offres. |

| Soigner les formulaires de contact | Rendre les formulaires simples et attrayants pour inciter à l’action. |

| Optimiser les landing pages | Créer des pages d’atterrissage percutantes adaptées aux offres spécifiques. |

| Proposer des taux compétitifs | Comparer régulièrement les taux d’assurance pour rester attractif. |

| Utiliser la délégation d’assurance | Permettre le choix d’assurance externe pour réduire le coût. |

| Former le personnel à la négociation | Équiper les équipes pour optimiser les conversations avec les clients. |

| Suivre les taux de conversion | Analyser régulièrement les performances pour ajuster les stratégies. |

« J’ai toujours été un peu perdu quand il s’agit d’assurance emprunteur. Grâce à un accompagnement personnalisé, j’ai pu optimiser ma couverture et, par conséquent, augmenter mes chances de finaliser mon prêt. En comprenant mes véritables besoins, j’ai eu le sentiment d’être en contrôle, et le processus s’est déroulé de manière fluide. »

« La clef de mon succès a été de travailler sur mes formulaires de contact. En rendant mes demandes d’information plus claires et accessibles, j’ai vu mon taux de conversion grimper. Chaque détail compte, et une approche soignée a fait toute la différence dans l’expression de mes besoins d’assurance. »

« J’ai également appris à définir ce qu’on appelle un buyer persona. Cela m’a permis d’adapter mes offres et de me concentre sur ma cible idéale. En se basant sur des données concrètes, j’ai pu ajuster mes stratégies et atteindre des résultats significatifs qui ont amélioré mes demandes d’assurance. »

« En optant pour la délégation d’assurance, j’ai pu comparer plusieurs options sur le marché. Ce processus de comparaison m’a non seulement aidé à diminuer le coût de mon assurance de prêt, mais cela a également entraîné une hausse de ma capacité d’emprunt. Les chiffres à eux seuls parlaient ! »

« J’ai toujours cru que les taux d’intérêt étaient fixes, mais j’ai découvert que les négociations étaient possibles. En mettant en avant ma bonne gestion financière et un remboursement diligent, j’ai pu faire baisser mon taux d’assurance et améliorer le coût total du crédit, ce qui a directement influencé mon taux de conversion d’assurance. »

Optimiser votre Assurance de Prêt : Guide Pratique

L’optimisation du taux de conversion dans le cadre de l’assurance emprunteur est essentielle pour garantir que vous bénéficiez des meilleures conditions possibles. À travers plusieurs stratégies pratiques et ciblées, il est possible d’adapter votre assurance de prêt à vos besoins spécifiques. Cet article développe les différentes approches vous permettant d’optimiser votre assurance emprunteur, d’améliorer votre rapport qualité-prix et de maximiser vos chances de succès lors de votre recherche de financement.

Comprendre les Besoins de l’Emprunteur

Avant de modifier votre assurance de prêt, il est crucial de bien comprendre vos besoins financiers. Évaluez votre situation personnelle et professionnelle afin de déterminer le niveau de couverture nécessaire. Par exemple, si vous êtes un jeune emprunteur en bonne santé, vous pourriez opter pour une couverture moins coûteuse, alors que si vous avez des antécédents médicaux, une protection plus large pourrait s’avérer judicieuse.

Évaluer les Offres Disponibles

Une fois que vous avez identifié vos besoins, la prochaine étape consiste à comparer les offres d’assurance disponibles sur le marché. Cela implique de consulter plusieurs assureurs et de demander des devis. Prenez le temps d’examiner les détails de chaque contrat, tels que les garanties offertes, les exclusions, ainsi que les délais de carence.

Négocier le Taux d’Assurance Emprunteur

Une des meilleures façons d’optimiser le coût de votre assurance de prêt est de négocier votre taux d’assurance. En étant bien informé sur les tarifs en vigueur, vous pouvez discuter avec votre assureur pour obtenir un meilleur tarif. N’hésitez pas à faire jouer la concurrence : mentionner d’autres devis que vous avez reçus peut inciter les assureurs à pratiquer des tarifs plus attractifs.

Exploiter la Délégation d’Assurance

La délégation d’assurance est une option à considérer sérieusement pour réduire le coût de votre assurance emprunteur. Cela signifie que vous ne vous limitez pas à l’offre de votre banque, mais cherchez une police d’assurance auprès d’un assureur tiers. Cela peut souvent se traduire par des économies considérables et vous permettre de bénéficier de meilleurs taux.

Adapter les Quotités d’Assurance

Les quotités d’assurance jouent un rôle majeur dans votre capacité d’emprunt. En ajustant les quotités au gré de votre situation financière, vous pouvez influencer le coût de l’assurance. Moins vous êtes couvert, moins vous payez. Cependant, attention à toujours garder un minimum de couverture essentiel pour la sécurité de votre prêt. Cela peut s’avérer déterminant pour les banques lorsque vous demandez un prêt.

Suivre les Évolutions du Marché

Rester informé des évolutions du marché est vital. Les taux d’assurance de prêt immobilier fluctuent en fonction de divers facteurs économiques. Par conséquent, il est sage de revoir régulièrement votre assurance pour s’assurer qu’elle reste compétitive. S’il existe de meilleures offres sur le marché, ne tardez pas à les explorer et à effectuer un changement si nécessaire.

Optimiser votre Site Web pour les Leads

Si vous êtes un vendeur d’assurances, optimiser votre site web est crucial pour atteindre un maximum de prospects. Utilisez des techniques de SEO pour améliorer la visibilité de votre site, et soignez la qualité de vos formulaires de contact. Faites en sorte que chaque étape de la conversion soit naturelle et fluide pour inciter les visiteurs à s’engager avec votre contenu.

En appliquant ces stratégies, vous serez mieux préparé à optimiser votre assurance de prêt tout en augmentant votre taux de conversion, que ce soit en tant qu’emprunteur ou professionnel de l’assurance.

Optimiser votre assurance de prêt pour un meilleur taux de conversion

L’assurance de prêt est un élément crucial lors de l’obtention d’un crédit immobilier. Pour améliorer le taux de conversion lors de votre souscription d’assurance, il est essentiel d’ajuster votre offre en fonction de vos besoins. Voici quelques stratégies clés à considérer.

1. Comprendre vos besoins spécifiques

Avant de choisir une assurance emprunteur, il est fondamental de bien définir vos besoins. Chaque emprunteur a des caractéristiques uniques, telles que l’âge, le montant du prêt et l’état de santé. Il est donc nécessaire d’évaluer vos priorités pour trouver une couverture adaptée.

2. Comparer les différentes offres

Pour réduire les coûts de votre assurance emprunteur, il est primordial de comparer les offres disponibles sur le marché. Cette démarche simple peut vous aider à économiser non seulement sur les primes mensuelles, mais également à améliorer votre taux global d’emprunt.

3. Négocier les tarifs

Souvent, une négociation des tarifs de votre assurance peut s’avérer bénéfique. Contactez votre assureur pour discuter des options de réduction. Parfois, il est également possible d’envisager une délégation d’assurance pour profiter de meilleures conditions.

4. Adapter les quotités d’assurance

Les quotités d’assurance jouent un rôle essentiel dans la façon dont les banques évaluent votre demande. En ajustant ces quotités, vous pouvez potentiellement améliorer votre capacité d’emprunt, ce qui peut directement influencer votre taux de conversion et la réussite de votre dossier.

5. Renouveler votre assurance

Il est également conseillé de revoir régulièrement votre assurance emprunteur, particulièrement lorsque les conditions du marché changent ou que votre situation personnelle évolue. En changeant d’assurance, vous pouvez optimiser le coût de votre prêt immobilier et bénéficier d’un meilleur taux.

Conclusion sur l’optimisation du taux de conversion

Chaque étape dans la gestion de votre assurance emprunteur contribue à améliorer le taux de conversion lors de votre projet immobilier. En prenant le temps d’analyser, de comparer et de négocier, vous pouvez atteindre vos objectifs immobiliers tout en minimisant vos coûts.

- Connaissance des besoins : Identifiez les besoins spécifiques de vos clients pour personnaliser l’offre d’assurance.

- Comparaison des offres : Analysez différentes assurances emprunteur pour trouver la meilleure option.

- Amélioration des formulaires : Simplifiez les formulaires en ligne pour faciliter la prise de contact.

- Communication claire : Utilisez un langage simple et transparent dans vos offres et explications.

- Suivi personnalisé : Mettez en place un suivi après la soumission de demande pour engager davantage le client.

- Évaluation des tarifs : Réévaluez régulièrement les taux d’assurance pour garantir des prix compétitifs.

- Délégation d’assurance : Proposez la délégation pour un coût potentiellement inférieur à celui de l’assurance groupe.

- Utilisation des témoignages : Intégrez des avis clients pour instaurer la confiance et crédibiliser votre offre.

- Marketing ciblé : Adoptez une stratégie de marketing numérique pour atteindre des segments spécifiques.

- Analyse des performances : Mesurez le taux de conversion pour ajuster et optimiser les stratégies marketing.

Optimiser votre assurance de prêt pour un meilleur taux de conversion

L’optimisation de l’assurance emprunteur représente un véritable enjeu dans le processus de souscription de prêt immobilier. En appliquant des méthodes efficaces et adaptées, il est possible d’améliorer sensiblement votre taux de conversion. Cela suppose une démarche proactive ainsi qu’une bonne connaissance de vos besoins et de ceux de vos clients potentiels.

Pour commencer, il est essentiel de définir vos buyer persona. Comprendre qui sont vos clients cibles et quelles sont leurs attentes vous permettra d’ajuster vos offres en conséquence. Cela inclut la personnalisation de votre communication, qui doit être entraînante et rassurante. En vous mettant à la place de l’emprunteur, vous pourrez mieux répondre à ses besoins spécifiques, ce qui renforcera votre crédibilité.

Un autre point crucial concerne la qualité des formulaires de contact sur votre site. Il est primordial de rendre ces formulaires simples, clairs et personnalisés pour inciter les visiteurs à entrer leurs informations. Conjugué avec des landing pages pensées pour convertir, cela augmentera considérablement les chances d’engagement de vos prospects.

Par ailleurs, la délégation d’assurance est un levier souvent négligé, mais qui peut s’avérer très bénéfique, tant pour l’emprunteur que pour l’assureur. En proposant une comparaison d’offres d’assurance, non seulement cela vous permettra de répondre à des besoins variés, mais cela contribuera également à la diversification de votre portefeuille clients.

Enfin, n’oubliez pas que l’optimisation du tarif d’assurance emprunteur est essentielle. Négocier pour bénéficier des meilleurs taux et des meilleures conditions peut faire une différence significative pour l’emprunteur tout en stimulant votre taux de conversion. Ainsi, une approche tous azimuts, basée sur l’analyse et l’adaptation aux attentes des clients, est la clef pour dynamiser votre marché de l’assurance de prêt.

Foire aux Questions sur l’Optimisation de votre Assurance de Prêt

Quels sont les éléments clés pour optimiser l’assurance de prêt ? Les éléments clés incluent la comparaison des offres, la négociation des taux, et l’adaptation des quotités d’assurance selon vos besoins spécifiques.

Comment réduire le coût de l’assurance de prêt ? Pour réduire le coût de votre assurance de prêt, il est essentiel de négocier le taux et de profiter de la délégation d’assurance.

Qu’est-ce que le changement d’assurance de prêt peut apporter ? Changer d’assurance de prêt peut permettre des économies significatives, allant jusqu’à 20 000 euros sur le coût total de votre crédit.

Pourquoi est-il important de définir un buyer persona ? Définir un buyer persona permet d’aligner votre stratégie sur les attentes des clients potentiels, ce qui peut augmenter votre taux de conversion.

Quel rôle jouent les formulaires de contact dans la conversion ? Des formulaires de contact bien conçus peuvent faciliter le contact et inciter les visiteurs à fournir leurs informations, améliorant ainsi le taux de conversion.

Comment adapter sa capacité d’emprunt via l’assurance ? Adapter vos quotités d’assurance est une méthode efficace pour influencer votre capacité d’emprunt, car les banques exigent souvent une assurance pour valider votre dossier.

Comment évaluer le taux d’assurance emprunteur ? Évaluer le taux d’assurance emprunteur peut se faire en consultant les taux moyens du marché et en comparant différentes offres d’assureurs.

Bonjour, je suis Manon, experte en leads pour l’assurance de prêt. Avec 49 ans d’expérience, je vous accompagne dans la recherche des meilleures solutions d’assurance adaptées à vos besoins. Mon objectif est de vous garantir un service personnalisé et efficace pour sécuriser vos projets.