Louez votre site dédié par ville pour seulement 34,90€ par mois, et générez des leads illimités pour votre localité !

Je commande mon site par ville

Optimisation des revenus passifs grâce aux SCPI

L’optimisation des revenus passifs est devenue une préoccupation centrale pour de nombreux investisseurs, et les SCPI (Sociétés Civiles de Placement Immobilier) se présentent comme un levier efficace dans cette quête. En offrant la possibilité de générer des revenus stables et réguliers à travers des versements trimestriels, les SCPI permettent aux investisseurs de bénéficier d’un rendement élevé tiré du marché immobilier locatif sans avoir à gérer directement des biens. De plus, il existe plusieurs stratégies d’optimisation fiscale qui rendent cette forme d’investissement encore plus attrayante, notamment par le biais de dispositifs tels que l’assurance vie ou le démembrement de propriété. Au-delà du simple acte d’investir, comprendre ces mécanismes est essentiel pour maximiser le potentiel de rentabilité de votre portefeuille.

L’optimisation des revenus passifs grâce aux Sociétés Civiles de Placement Immobilier (SCPI) est un sujet d’intérêt croissant pour les investisseurs souhaitant diversifier leur patrimoine et générer des revenus réguliers. Les SCPI offrent une solution adaptée pour percevoir des loyers de manière trimestrielle, assurant ainsi un flux de trésorerie constant. En investissant judicieusement dans ces véhicules, il est possible de profiter de rendements intéressants tout en bénéficiant de divers mécanismes d’optimisation fiscale, tels que l’assurance vie ou le démembrement de propriété. De plus, cette approche permet d’accéder au marché immobilier locatif sans avoir à gérer directement les biens, rendant l’investissement en SCPI à la fois attractif et pratique pour ceux désireux d’augmenter leurs revenus passifs.

Les Sociétés Civiles de Placement Immobilier, ou SCPI, représentent un levier idéal pour générer des revenus passifs durables. En investissant dans ces sociétés, les particuliers peuvent bénéficier de rendements élevés du marché immobilier sans avoir à gérer directement les biens. Cet article explore différentes stratégies pour optimiser la rentabilité de ces investissements.

Choisir les bonnes SCPI

Le choix des SCPI est crucial pour maximiser les revenus. Il est important d’analyser les rendements historiques, la diversification des actifs et la solidité de la société de gestion. Investir dans des SCPI spécialisées (bureaux, commerces, santé, etc.) peut également offrir des opportunités de rendement supérieur, surtout dans un marché dynamique.

Optimisation fiscale des investissements en SCPI

Investir dans des SCPI présente des avantages fiscaux intéressants. Par exemple, certaines SCPI permettent un investissement via assurance-vie, offrant ainsi un cadre fiscal attrayant. De plus, le démembrement de propriété est une autre stratégie qui permet de réduire l’imposition sur les revenus. D’autres solutions, comme les SCPI à l’étranger, peuvent également offrir de meilleures conditions fiscales.

Utiliser le réinvestissement des dividendes

Pour augmenter votre patrimoine, le réinvestissement des dividendes perçus est un levier efficace. En optant pour cette stratégie, vous maximisez l’effet de capitalisation et augmentez vos revenus passifs à long terme. Certaines SCPI le permettent directement, facilitant ainsi la mise en place de cette stratégie.

Suivre et ajuster régulièrement son portefeuille

Il est essentiel de procéder à un sui vi régulier de ses investissements en SCPI. Les marchés immobiliers évoluent et il peut être judicieux d’ajuster son portefeuille en fonction des performances des différentes SCPI. Des reports d’activité réguliers et une analyse des changements économiques vous aideront à rester informé et à prendre des décisions éclairées.

Exploration des nouvelles opportunités via des plateformes en ligne

Avec la digitalisation croissante, de nombreuses plateformes en ligne proposent des outils pour investir en SCPI. Il existe des solutions visant à optimiser l’allocation d’actifs, tout en offrant des informations sur les tendances du marché. Ces données peuvent s’avérer précieuses pour un investissement judicieux et performant. Pour découvrir plus d’opportunités, consultez des ressources comme Wattplus.

Le recours aux Sociétés Civiles de Placement Immobilier (SCPI) est de plus en plus plébiscité par les investisseurs cherchant à générer des revenus passifs. Ce mécanisme d’investissement immobilier collectif présente des avantages notables, tout en comportant des inconvénients qu’il convient d’évaluer. Cet article se propose de comparer les différents aspects liés à l’optimisation des revenus passifs par le biais des SCPI.

Avantages

Rendement attractif

Les SCPI offrent généralement un rendement supérieur à celui des placements traditionnels tels que les livrets bancaires ou les obligations. En investissant dans des SCPI, les investisseurs peuvent bénéficier de revenus réguliers résultant des loyers perçus, qui sont majoritairement redistribués sur une base trimestrielle. Ce modèle permet de créer un flux de revenus passifs durable.

Optimisation fiscale

Les SCPI permettent divers dispositifs d’optimisation fiscale. Par exemple, en intégrant des parts de SCPI dans un contrat d’assurance-vie ou en optant pour des SCPI à l’étranger, les investisseurs peuvent réduire leur charge fiscale. De plus, des stratégies comme le démembrement de propriété offrent des moyens supplémentaires pour alléger les impôts sur les revenus générés.

Accessibilité

L’un des principaux atouts des SCPI réside dans leur accessibilité. Contrairement à l’achat d’un bien immobilier physique, qui nécessite un investissement initial important, il est possible de devenir associé d’une SCPI avec des mises de départ beaucoup moins élevées. Cette aspect rend l’investissement en SCPI attrayant pour un grand nombre d’investisseurs, même ceux disposant d’un budget limité.

Inconvénients

Risque de perte en capital

Malgré leurs attraits, les SCPI ne sont pas exemptes de risques. L’immobilier peut subir des fluctuations de marché, ce qui peut entraîner une perte en capital pour les investisseurs. Les rendements passés ne garantissent pas les performances futures, et il est essentiel d’évaluer minutieusement chaque projet de SCPI avant d’investir.

Liquidité limitée

Un autre inconvénient à considérer lors de l’investissement en SCPI est la liquidité limitée. Contrairement aux actions cotées qui peuvent être revendues rapidement, la revente des parts de SCPI n’est pas toujours immédiate. Les investisseurs peuvent faire face à des délais lors de la cession de leurs parts, ce qui pourrait poser problème en cas de besoin de liquidités urgentes.

Coûts associés

Enfin, les SCPI engendrent des frais qui peuvent varier d’une société à une autre. Ces frais incluent des commissions de souscription, des frais de gestion, et peuvent impacter le rendement net perçu par l’investisseur. Il est donc crucial de bien analyser ces coûts avant d’engager des capitaux dans ces produits.

Investir dans des Sociétés Civiles de Placement Immobilier (SCPI) est un choix judicieux pour ceux qui recherchent un revenu passif durable. Les SCPI permettent de bénéficier des rendements élevés du marché locatif immobilier tout en optimisant votre fiscalité. Cet article explore les différentes stratégies pour maximiser vos revenus passifs grâce aux SCPI.

Choisir le bon type de SCPI

La première étape pour optimiser vos revenus passifs est de sélectionner le bon type de SCPI. Il existe plusieurs catégories, incluant les SCPI de rendement, les SCPI fiscales et les SCPI opportunistes. Les SCPI de rendement, par exemple, sont réputées pour offrir des dividendes réguliers issus des loyers. Les SCPI fiscales quant à elles, permettent de bénéficier d’avantages fiscaux conséquents, qui peuvent diminuer votre imposition sur les revenus.

Optimiser la fréquence des versements

Une autre méthode essentielle pour optimiser vos revenus passifs est de choisir des SCPI qui offrent des versements trimestriels ou même mensuels. En effet, certaines SCPI présentent des options de distribution mensuelle, ce qui permet de percevoir un flux de trésorerie plus fréquent et, par conséquent, de mieux gérer votre budget et vos investissements.

Utiliser des mécanismes d’optimisation fiscale

Investir en SCPI peut également être optimisé grâce à divers mécanismes fiscaux. Par exemple, l’intégration de vos parts de SCPI dans une assurance vie permet de bénéficier d’une fiscalité avantageuse lors du retrait de votre capital. De plus, le démembrement de propriété constitue une autre stratégie à envisager. Cette technique permet de séparer usufruit et nue-propriété, réduisant ainsi l’imposition sur les revenus générés.

Évaluer la gestion des SCPI

L’évaluation de la gestion des SCPI dans lesquelles vous investissez est cruciale. Recherchez des SCPI ayant de bonnes performances passées et une gestion rigoureuse. Les structures qui offrent une transparence sur la gestion de leurs actifs et qui communiquent régulièrement sur leur performance sont généralement plus fiables. Cela peut significativement contribuer à la pérennité de vos revenus passifs.

Développer un portefeuille diversifié

Enfin, la diversification est une stratégie fondamentale pour maximiser vos revenus passifs. En investissant dans plusieurs SCPI, vous répartissez le risque et augmentez vos chances d’accroître vos rendements. Pensez à inclure des SCPI orientées vers différents secteurs tels que le résidentiel, le commercial ou même des SCPI à l’étranger, qui peuvent offrir de nouvelles opportunités intéressantes.

Pour des conseils plus approfondis sur les stratégies d’optimisation et la gestion de patrimoine, vous pouvez consulter des ressources telles que cette page ou explorer les options d’optimisation fiscale disponibles via ce guide.

Les SCPI (Sociétés Civiles de Placement Immobilier) représentent un excellent moyen de générer des revenus passifs. À travers cet article, découvrez plusieurs stratégies et astuces pour optimiser votre investissement en SCPI, afin de maximiser les rendements tout en limitant la fiscalité applicable à ces revenus.

Comprendre le fonctionnement des SCPI

Avant de plonger dans les optimisations, il est essentiel de bien saisir comment fonctionnent les SCPI. Ces structures collectent des fonds de différents investisseurs pour acquérir des biens immobiliers. Les loyers générés par ces investissements sont ensuite redistribués aux investisseurs sous forme de dividendes, généralement de manière trimestrielle.

Profiter des moments de marché

Pour optimiser vos revenus passifs, il est conseillé de surveiller les tendances du marché immobilier. Par exemple, durant des périodes de baisse de taux d’intérêt, le rendement des SCPI peut augmenter. Rester attentif aux actualités économiques et aux prévisions du marché immobilier vous permettra de choisir le bon moment pour investir.

Choisir les bonnes SCPI

Il existe différents types de SCPI, chacune ayant ses caractéristiques et ses rendements potentiels. Il est recommandé de diversifier votre portefeuille en optant pour des SCPI bureaux, commerces ou résidences selon vos objectifs. Pensez à analyser les performances passées et les perspectives d’évolution des fonds avant de vous engager.

Optimisations fiscales liées aux SCPI

Investir dans des SCPI peut également offrir des opportunités d’optimisation de votre fiscalité. Certaines SCPI, notamment celles à capital variable, permettent d’organiser vos investissements de manière à réduire les impôts sur les revenus fonciers. Pensez à explorer les options telles que l’assurance-vie pour détenir des parts de SCPI, ce qui peut offrir des avantages fiscaux non négligeables.

Le démembrement de propriété

Le démembrement de propriété est une stratégie qui peut s’avérer avantageuse. En séparant la nue-propriété et l’usufruit de vos parts de SCPI, vous pouvez réduire votre base imposable. En effet, ce mécanisme permet à l’usufruitier de percevoir des loyers sans que le démembreur ne soit imposé sur ces revenus.

Analyser les performances et ajuster son portefeuille

Une optimisation efficace des revenus passifs passe également par un suivi régulier des performances de vos investissements. N’hésitez pas à ajuster votre portefeuille en fonction des rapports trimestriels et des résultats annuels de vos SCPI. Réévaluez périodiquement la répartition de votre capital afin de maximiser les rendements.

Se faire accompagner par des experts

Enfin, pour tirer le meilleur parti de votre investissement en SCPI, envisagez de vous faire accompagner par des professionnels de la gestion de patrimoine. Ces experts pourront vous fournir des conseils adaptés et vous aider à construire une stratégie d’investissement sur mesure, en tenant compte de votre situation personnelle et de vos objectifs financiers.

Pour en savoir plus sur l’importance des leads dans la gestion de patrimoine et les SCPI, explorez des solutions adaptées. Accédez à des ressources comme la génération de leads ou découvrez des outils d’optimisation fiscale comme ceux disponibles sur Investissements Faciles.

Les Sociétés Civiles de Placement Immobilier (SCPI) se sont imposées comme un outil de choix pour générer des revenus passifs. Leur fonctionnement repose sur l’acquisition et la gestion de biens immobiliers, permettant ainsi aux investisseurs de percevoir des rendements locatifs sans les contraintes de la gestion immobilière directe.

L’un des principaux attraits des SCPI est leur capacité à générer des revenus de manière régulière et prévisible. La majorité des SCPI distribuent des loyers de façon trimestrielle, offrant aux investisseurs une source stable de liquidités. Cette structure de paiement permet aux investisseurs de planifier leurs finances et de bénéficier d’un revenu passif récurrent.

Pour optimiser la rentabilité de cet investissement, plusieurs stratégies peuvent être mises en place. Tout d’abord, il est essentiel de diversifier son portefeuille de SCPI. En investissant dans différentes SCPI, dans des secteurs variés tels que le commerce, le tertiaire ou la logistique, les investisseurs peuvent réduire le risque lié à la performance d’un seul actif ou secteur.

Une seconde stratégie consiste à explorer les optimisations fiscales disponibles. En effet, investir en SCPI offre des opportunités intéressantes pour diminuer son imposition. Par exemple, intégrer les parts de SCPI dans une assurance vie peut permettre d’optimiser la fiscalité des revenus perçus et des plus-values à long terme. D’autres dispositifs, comme le démembrement de propriété, offrent des solutions similaires en permettant une séparation entre usufruit et nue-propriété, favorisant ainsi une gestion patrimoniale avantageuse.

Il est également judicieux de choisir des SCPI à capital variable, car elles permettent une flexibilité d’investissement. Cela signifie qu’il est possible d’acheter ou de vendre des parts à tout moment, ce qui peut s’avérer très bénéfique en cas de besoin de liquidités. De plus, ces SCPI investissent souvent dans un portefeuille d’actifs plus large, ce qui peut conduire à une stabilité accrue des rendements.

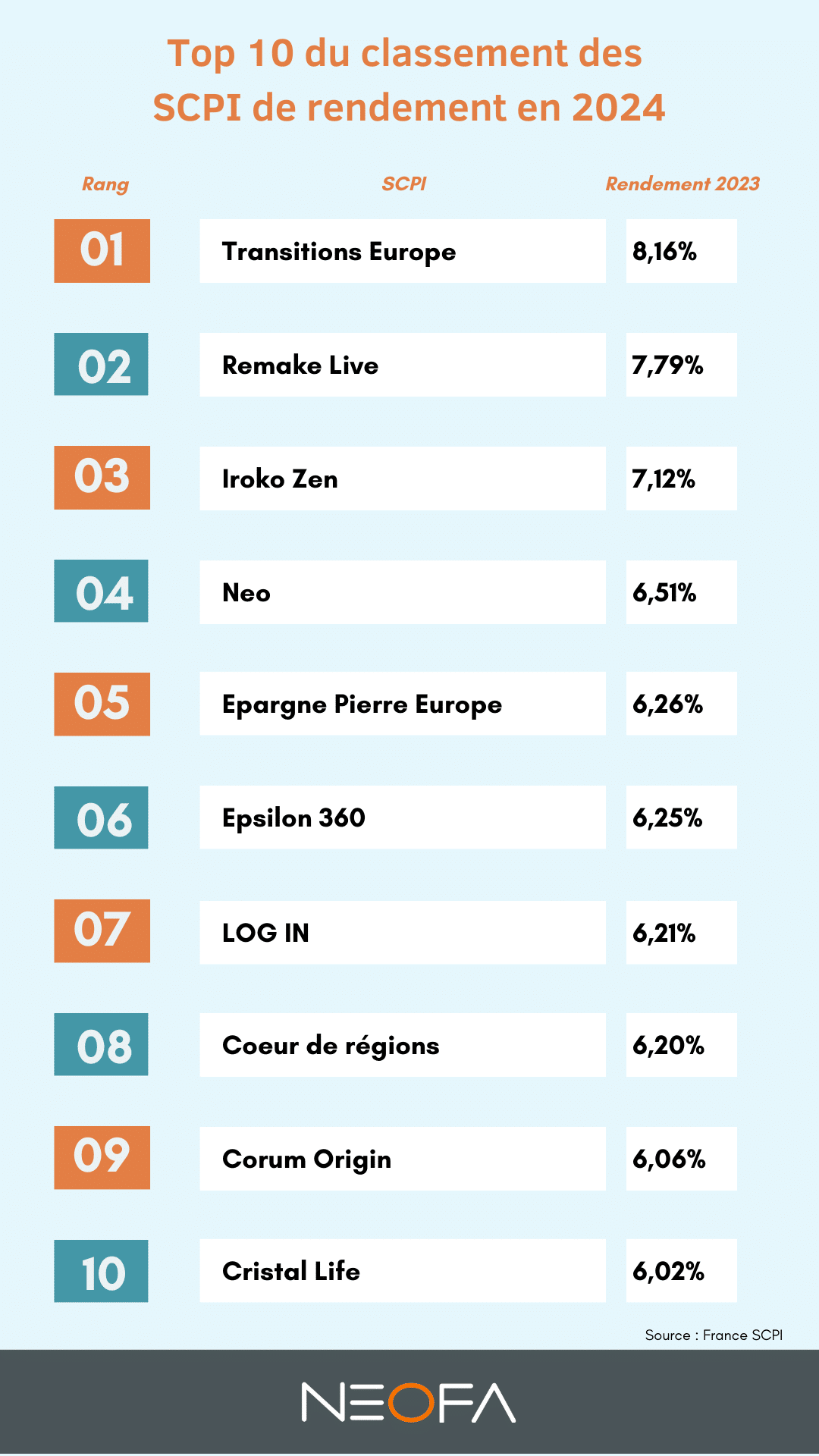

Pour les investisseurs qui souhaitent recevoir des revenus passifs élevés, le choix de SCPI ayant un rendement élevé est primordial. Il est ainsi conseillé de s’informer sur le taux de distribution de chaque SCPI avant d’investir. Un taux de distribution élevé peut indiquer une bonne santé de la société sous-jacente et une gestion efficace des actifs.

Enfin, gérer efficacement l’allocation d’actifs en SCPI est essentiel pour maximiser les revenus passifs. En suivant régulièrement les performances des différentes SCPI et en ajustant son portefeuille selon l’évolution du marché, les investisseurs peuvent tirer le meilleur parti de leur investissement immobilier. Attirer les bons prospects pour la gestion de patrimoine et les SCPI est aussi une étape cruciale pour capitaliser sur ces opportunités d’optimisation.

Les SCPI représentent donc un levier intéressant pour quiconque cherche à améliorer ses revenus passifs. Grâce à une combinaison de diversification d’actifs, d’optimisations fiscales, de choix de capital, de recherche d’un rendement élevé et d’une gestion active du portefeuille, il est possible d’atteindre des niveaux significatifs de rentabilité. Il convient toutefois de rester informé et de s’adapter aux évolutions du marché immobilier pour maximiser le potentiel de cet investissement.

Les Sociétés Civiles de Placement Immobilier (SCPI) représentent un moyen stratégique pour générer des revenus passifs. En tant que véhicule d’investissement collectif, elles offrent une opportunité unique de tirer parti du marché immobilier sans les contraintes de la gestion locative directe. Cet article explore les différentes méthodes pour optimiser les revenus passifs provenant des SCPI et la manière dont les particuliers peuvent en bénéficier efficacement.

Le fonctionnement des SCPI

Les SCPI investissent dans divers actifs immobiliers, qu’il s’agisse de bureaux, de commerces ou de logements. En déposant leurs fonds dans une SCPI, les investisseurs achètent des parts qui leur procurent des droits sur les loyers perçus par la société. Ces loyers sont ensuite redistribués aux investisseurs sous forme de dividendes, ce qui constitue une source de revenus réguliers et prévisibles. La nature collective de cet investissement permet également de diminuer les risques en diversifiant les actifs.

Stratégies d’optimisation fiscale

L’optimisation fiscale est un élément clé pour maximiser les gains offerts par les SCPI. Investir via une assurance vie peut offrir des avantages fiscaux considérables, permettant ainsi aux investisseurs de bénéficier de l’exonération d’impôt sur les plus-values après une certaine durée de détention. En outre, il est possible de considérer le démembrement de propriété, où la nue-propriété et l’usufruit sont séparés, représentant une autre opportunité d’optimisation fiscale. Pour ceux qui investissent à l’étranger, les SCPI internationalisés peuvent également proposer des solutions fiscales plus avantageuses. Pour en savoir plus sur les stratégies d’optimisation fiscale, consultez ce guide complet.

Générer des revenus passifs durables

Investir dans des SCPI permet non seulement de bénéficier des rendements élevés du marché immobilier, mais également d’assurer un revenu passif durable. Les dividendes sont généralement versés trimestriellement, permettant d’accroître son patrimoine à un rythme régulier. Certaines SCPI offrent des rendements particulièrement compétitifs, ce qui attire de plus en plus d’investisseurs à la recherche de compléments de revenus. Ces revenus passifs sont particulièrement appréciés par les retraités ou ceux qui souhaitent compléter leur épargne retraite.

Diversification et réduction des risques

Un des principaux avantages des SCPI est la diversification qu’elles offrent. En investissant dans un large éventail de biens immobiliers à travers différentes géographies et secteurs, les investisseurs peuvent réduire leurs risques tout en maximisant leurs rendements. De plus, cette approche permet d’amortir l’impact des fluctuations du marché immobilier sur les revenus générés. Pour une stratégie de diversification efficace, il est essentiel de choisir des SCPI qui alignent leur modèle d’investissement avec les objectifs financiers de l’investisseur.

S’informer et générer des leads pertinents

Pour optimiser son investissement en SCPI, il est crucial de s’informer et de s’entourer de professionnels expérimentés. La génération de leads en gestion de patrimoine peut également jouer un rôle important, permettant aux investisseurs d’accéder à des informations et des opportunités pertinentes. En mettant en œuvre des stratégies de marketing ciblé pour attirer des prospects, il est possible de maximiser les chances de succès dans l’investissement en SCPI. Pour explorer les meilleures stratégies, vous pouvez consulter cet article sur les prospects pour la gestion de patrimoine SCPI.

| Stratégie d’optimisation | Description |

| Investissement en pleine propriété | Permet de percevoir des dividendes réguliers issus des loyers sans contraintes de gestion. |

| Utilisation de l’assurance vie | Investir en SCPI via une assurance vie offre des avantages fiscaux lors du rachat. |

| Démembrement de propriété | Permet d’optimiser la fiscalité en séparant usufruit et nue-propriété. |

| SCPI à capital variable | Facilite l’accès aux marchés immobiliers et permet de gérer la liquidité. |

| SCPI à l’étranger | Accès à des marchés internationaux offrant des rendements diversifiés. |

| Constitution d’un portefeuille diversifié | Réduit les risques et améliore la stabilité des revenus. |

| Suivi régulier des performances | Permet un ajustement des investissements en fonction des évolutions du marché. |

L’investissement dans les SCPI se révèle être un choix stratégique pour ceux qui désirent générer des revenus passifs. Effectivement, la plupart des SCPI distribuent les loyers de manière trimestrielle, constituant ainsi une source de revenus régulière et stable. Cette fréquence de versement permet aux investisseurs de bénéficier d’un flux de trésorerie prévisible pour financer d’autres projets ou renforcer leur épargne.

En plus de leurs rendements intéressants, les SCPI offrent diverses opportunités d’optimisation fiscale. Par exemple, investir via des assurances-vie ou profiter du démembrement de propriété permet non seulement de constituer un capital, mais aussi de réduire sa charge fiscale. Grâce à de telles stratégies, les investisseurs peuvent maximiser le potentiel de leurs investissements en SCPI tout en optimisant leur imposition sur les revenus et les plus-values.

Un autre atout majeur des SCPI est leur accessibilité. Même les investisseurs avec un capital modeste peuvent participer à cette forme d’investissement, ce qui leur permet d’obtenir une exposition au marché immobilier sans le besoin de gérer un bien physique. Cette caractéristique démocratise l’accès à des revenus passifs pour un plus grand nombre, rendant l’investissement plus flexible et moins risqué.

Les témoignages d’investisseurs soulignent également l’attrait de la diversification qu’offre les SCPI. En investissant dans plusieurs SCPI, il est possible de minimiser les risques et d’augmenter les chances de rendement. Les SCPI investissent dans divers secteurs et zones géographiques, rendant ainsi l’investissement moins vulnérable aux fluctuations du marché immobilier local.

En somme, les SCPI s’affirment comme un levier idéal pour quiconque souhaite optimiser ses revenus passifs. Leur capacité à générer un rendement stable, combinée à des solutions d’optimisation fiscale adaptées, en fait un choix privilégié pour les investisseurs avisés.

Investir dans des SCPI (Sociétés Civiles de Placement Immobilier) s’avère être un choix judicieux pour générer des revenus passifs de manière durable. Grâce à leur fonctionnement basé sur la mutualisation des fonds et la perception régulière de loyers, les SCPI permettent aux investisseurs de bénéficier des rendements du marché immobilier sans les contraintes de gestion d’un bien locatif. Cet article présente des recommandations pour optimiser ces revenus passifs offerts par les SCPI.

Comprendre le fonctionnement des SCPI

Avant d’explorer les stratégies d’optimisation, il est essentiel de comprendre le fonctionnement des SCPI. Ces structures collectent des fonds auprès d’investisseurs pour acquérir et gérer des biens immobiliers. Les loyers perçus sont ensuite redistribués sous forme de dividendes, souvent trimestriels, permettant ainsi de générer un revenu régulier. La clé de leur succès repose sur la sélection rigoureuse des actifs immobiliers et leur gestion professionnelle.

Choisir les bonnes SCPI

Pour maximiser vos revenus passifs, le choix des SCPI est primordial. Il est important d’investir dans des SCPI ayant un bon historique de performance et un rendement compétitif. L’analyse des rendements passés, de la politique d’investissement, ainsi que de la qualité des patrimoines gérés permet de sélectionner les meilleures options. Les SCPI spécialisées dans des secteurs en pleine croissance, comme la logistique ou les bureaux, peuvent offrir des rendements plus attractifs.

La diversification du portefeuille

Une autre recommandation est de diversifier votre portefeuille de SCPI. En investissant dans plusieurs SCPI, éventuellement dans différents secteurs (résidentiel, commercial, santé, etc.), vous réduisez le risque et stabilisez vos revenus. Cette approche de diversification cible un équilibre entre sécurité et performance potentielle, essentielle dans un contexte économique volatile.

Optimisation fiscale des investissements en SCPI

Les SCPI offrent également des opportunités d’optimisation fiscale non négligeables. En fonction de la structure de votre investissement (à travers une assurance-vie, par exemple), vous pouvez bénéficier d’une fiscalité favorable sur les revenus générés. Le démembrement de propriété est une autre technique efficace, permettant de transmettre votre patrimoine tout en optimisant l’imposition des revenus.

Évaluer la fiscalité applicable

Il est essentiel d’évaluer la fiscalité applicable à votre situation pour déterminer la meilleure manière d’investir en SCPI. Considérez les régimes fiscaux tels que le régime des sociétés de personnes, ou l’intégration à un compte d’épargne salariale, car chacun d’eux présente ses propres avantages fiscaux que vous pourriez exploiter pour augmenter vos revenus.

Suivre l’évolution du marché immobilier

Enfin, le suivi régulier du marché immobilier est crucial. L’évolution des taux d’intérêt, des politiques fiscales et des tendances du marché locatif peuvent influencer le rendement de vos SCPI. Se tenir informé des actualités du secteur et des performances des SCPI dans lesquelles vous avez investi vous permettra d’ajuster votre stratégie en fonction des opportunités et des risques.

En appliquant ces recommandations, vous serez en mesure d’optimiser vos revenus passifs grâce aux SCPI. Un choix judicieux de SCPI, associé à une bonne diversification et à une fiscalité maîtrisée, constituera les fondations solides de votre stratégie d’investissement.

Un revenu passif régulier

Investir dans des SCPI, ou Sociétés Civiles de Placement Immobilier, constitue un moyen sûr de générer un revenu passif durable. En tant qu’investisseur, vous pouvez bénéficier de la perception de dividendes issus des loyers engrangés par le parc immobilier géré par la SCPI. La majorité des SCPI distribuent ces revenus sous forme de loyers de manière trimestrielle, garantissant ainsi une entrée d’argent régulière.

Les optimisations fiscales

Un des grands avantages d’investir dans des SCPI est l’optimisation fiscale qu’elles offrent. Plusieurs dispositifs permettent de réduire significativement l’imposition sur les résultats financiers de cet investissement. Par exemple, le démembrement de propriété permet de dissocier l’usufruit et la nue-propriété, optimisant ainsi les revenus perçus.

Accessibilité et diversification

Les SCPI permettent d’accéder à des investissements immobiliers diversifiés sans nécessiter de capital initial élevé. Avec des montants d’entrée souvent très abordables, chaque investisseur peut placer des fonds dans un large éventail de biens immobiliers, allant des bureaux à l’immobilier commercial, maximisant ainsi les chances de réaliser un revenu passif stabilisé.

Rendement intéressant

En général, les SCPI affichent des rendements attractifs par rapport à d’autres types de placements. Grâce à une gestion professionnelle, elles optimisent non seulement l’occupation des biens, mais aussi le choix stratégique des investissements, contribuant à maintenir des taux de rendement élevés sur le long terme.

Liquidité et flexibilité

Bien que les SCPI soient traditionnellement considérées comme des investissements à long terme, leur structure permet une liquidité relative. En effet, la possibilité de vendre des parts sur le marché secondaire offre une certaine flexibilité, ce qui peut s’avérer avantageux pour des investisseurs souhaitant ajuster leur portefeuille selon l’évolution de leurs besoins financiers.

Assurance vie et SCPI

Les SCPI peuvent également être intégrées dans des contrats d’assurance vie. Cette stratégie permet non seulement de bénéficier d’une fiscalité avantageuse sur les gains réalisés, mais également d’accumuler un capital potentiellement supérieur à celui obtenu uniquement par l’investissement en direct. Cela représente une option très prisée par les investisseurs cherchant à diversifier davantage leur épargne.

- Choix des SCPI : Investir dans des SCPI à revenu régulier pour garantir des paiements fréquents.

- Répartition d’actifs : Diversifier son portefeuille en sélectionnant des SCPI dans différents secteurs.

- Assurance vie : Utiliser des contrats d’assurance vie pour bénéficier d’une fiscalité avantageuse.

- Démembrement de propriété : Opter pour le démembrement pour optimiser la transmission de patrimoine.

- SCPI à l’étranger : Investir dans des SCPI internationales pour diversifier les risques.

- Rendement locatif : Choisir des SCPI avec un haut rendement locatif pour maximiser les revenus.

- Stratégies de rachat : Profiter des programmes de rachat pour augmenter la liquidité.

- Gestion active : Réinvestir les dividendes pour bénéficier de l’effet de la capitalisation.

- Analyse des frais : Comparer les frais de gestion des SCPI pour optimiser le rendement net.

- Suivi régulier : Faire un suivi des performances pour ajuster rapidement les investissements.

Investir dans des SCPI constitue une solution de choix pour générer des revenus passifs durables. Grâce à leur fonctionnement fondé sur la mutualisation des investissements immobiliers, les SCPI permettent aux investisseurs de percevoir des dividendes réguliers sans avoir à gérer directement un bien immobilier. Ce modèle d’investissement offre une grande souplesse, notamment par le biais de versements trimestriels qui facilitent la gestion de trésorerie des investisseurs.

En matière de fiscalité, les SCPI offrent plusieurs leviers d’optimisation. Démembrement de propriété, assurance-vie ou encore investissement dans des SCPI à l’étranger sont autant de stratégies qui permettent de réduire l’imposition sur les revenus générés et d’augmenter ainsi la rentabilité nette des investissements. En s’appuyant sur ces dispositifs, les investisseurs peuvent non seulement sécuriser leur revenu passif, mais également en maximiser les bénéfices à long terme.

Les SCPI attirent également un large éventail d’investisseurs, y compris les entreprises, qui peuvent bénéficier d’un flux de revenus stable. En leur permettant de percevoir des revenus sans détenir l’intégralité des parts, les SCPI se positionnent comme un outil de gestion patrimoniale efficace. Pour les particuliers, investir dans des SCPI peut se révéler particulièrement intéressant pour diversifier son portefeuille et se constituer un patrimoine solide sans la contrainte de la gestion directe des biens immobiliers.

Enfin, l’engouement pour les SCPI ne montre aucun signe de ralentissement. Avec des rendements souvent supérieurs à d’autres placements plus traditionnels, elles représentent un enjeu majeur pour quiconque souhaite se constituer une épargne rentable. L’optimisation des revenus passifs grâce aux SCPI se révèle ainsi être une approche judicieuse et prometteuse au sein de la stratégie d’investissement globale.

FAQ sur l’optimisation des revenus passifs grâce aux SCPI

Qu’est-ce qu’une SCPI ? Les SCPI, ou Sociétés Civiles de Placement Immobilier, sont des structures qui permettent à des investisseurs d’acquérir des parts pour profiter des revenus générés par un patrimoine immobilier locatif.

Comment génère-t-on des revenus passifs avec des SCPI ? Les SCPI collectent des loyers provenant de la gestion de biens immobiliers et les redistribuent à leurs associés sous forme de dividendes. Ainsi, les investisseurs perçoivent des revenus réguliers sans avoir à gérer directement les biens.

À quelle fréquence les revenus sont-ils distribués ? La plupart des SCPI reverse les loyers à leurs investisseurs de manière trimestrielle, favorisant ainsi un flux de revenus passifs.

Quels sont les avantages fiscaux de l’investissement en SCPI ? Investir en SCPI présente plusieurs optimisations fiscales, notamment via l’assurance vie, le démembrement de propriété ou les investissements dans des SCPI à l’étranger, permettant ainsi une réduction de l’imposition sur les revenus.

Quel est le rendement moyen des SCPI ? Le rendement des SCPI varie selon le marché immobilier, mais en général, il est souvent supérieur à celui des livrets d’épargne, tout en offrant une gestion déléguée.

Est-il possible d’acheter des fractions de SCPI ? Oui, la plupart des SCPI permettent d’investir dans des fractions, ce qui est idéal pour diversifier son portefeuille immobilier à un coût réduit.

Quelles sont les autres stratégies pour maximiser les revenus passifs via les SCPI ? En plus d’acheter des parts, on peut envisager des investissements à haut rendement ou utiliser des produits financiers spécifiques pour fédérer plusieurs SCPI dans un même portefeuille.

Les SCPI sont-elles un investissement risqué ? Comme tout investissement, les SCPI présentent des risques. Cependant, leur structure diversifiée et leur gestion professionnelle permettent de réduire ces risques tout en offrant un potentiel de rendement intéressant.

Comment choisir une SCPI performante ? Pour sélectionner une SCPI performante, il est crucial d’analyser ses performances passées, sa stratégie de gestion, le secteur immobilier ciblé, ainsi que les avis des investisseurs.

Les SCPI conviennent-elles aux particuliers ? Oui, les SCPI sont particulièrement adaptées aux particuliers souhaitant diversifier leur patrimoine et générer des revenus passifs sans avoir à gérer directement des biens immobiliers.

Bonjour, je m’appelle Romane, j’ai 35 ans et je suis spécialisée en gestion de patrimoine et SCPI. Passionnée par l’investissement et la planification financière, j’accompagne mes clients dans l’optimisation de leur patrimoine pour atteindre leurs objectifs financiers. Je suis dévouée à fournir des conseils personnalisés et à garantir la meilleure stratégie adaptée à chaque situation.