Louez votre site dédié par ville pour seulement 34,90€ par mois, et générez des leads illimités pour votre localité !

Je commande mon site par ville

Les leads venant d’outre-mer : un avantage fiscal à explorer

Dans le monde de l’investissement, l’Outre-mer représente un terrain d’opportunités intéressantes, notamment en matière de défiscalisation. En effet, les entreprises qui s’engagent à investir dans ces régions ont la possibilité de bénéficier d’allègements fiscaux significatifs, tels que des réductions ou des crédits d’impôt. Ces dispositifs, notamment la célèbre loi Girardin, sont conçus pour encourager des projets qui non seulement favorisent le développement économique local, mais offrent également des avantages fiscaux considérables aux investisseurs. L’exploration des leads venant d’Outre-mer se révèle donc être une stratégie prometteuse pour optimiser sa fiscalité tout en soutenant des initiatives bénéfiques pour ces territoires précieux.

Les leads provenant de l’Outre-mer représentent une opportunité unique pour les investisseurs en quête d’avantages fiscaux. Grâce à des dispositifs tels que la loi Girardin, ceux-ci peuvent bénéficier d’une réduction d’impôt significative en investissant dans des entreprises situées dans les départements d’outre-mer. Ces allègements fiscaux se traduisent par des crédits et réductions, favorisant ainsi les projets durables et la croissance économique locale. En ciblant judicieusement les prospects potentiels, les entreprises peuvent maximiser leurs efforts de prospection tout en profitant d’une défiscalisation efficace.

Dans un contexte économique où l’optimisation fiscale est plus que jamais d’actualité, les entreprises ont tout à gagner en se tournant vers les leads en provenance d’Outre-mer. Ces territoires offrent en effet de nombreux dispositifs de défiscalisation, permettant aux investisseurs de bénéficier d’avantages fiscaux significatifs tout en soutenant le développement économique local. Cette stratégie, en maximisant les bénéfices via des réductions d’impôts, est non seulement avantageuse financièrement, mais également porteuse de valeurs sociales et durables.

Comprendre les mécanismes de défiscalisation

Les dispositifs de défiscalisation en Outre-mer comprennent plusieurs options, notamment ceux encadrés par la loi Girardin. Ces mesures visent à encourager les investissements dans les départements d’outre-mer, grâce à des réductions d’impôt substantielles. Les entreprises peuvent obtenir un avantage fiscal direct en développant des projets qui non seulement renforcent leur rentabilité, mais contribuent également à la vitalité économique des régions concernées.

Les différents dispositifs disponibles

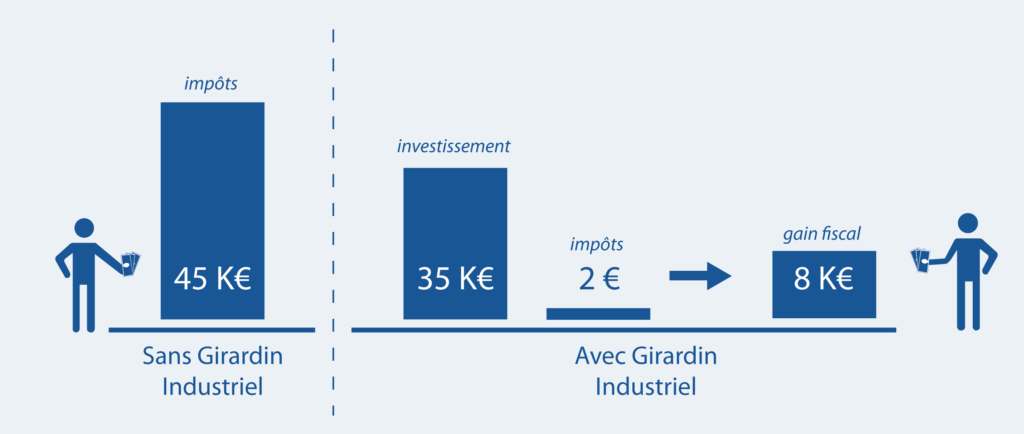

La loi Girardin est l’un des principaux outils de défiscalisation pour les investisseurs. Elle permet une réduction d’impôt pouvant atteindre 125% des montants investis dans des projets spécifiques. D’autres mécanismes, comme le crédit d’impôt pour les investissements productifs, viennent compléter ce dispositif en offrant des avantages supplémentaires pour les entreprises souhaitant s’engager dans des projets productifs en Outre-mer.

Avantages du ciblage des leads d’Outre-mer

Cibler des leads en provenance d’Outre-mer permet aux entreprises de tirer parti de l’attractivité de ces territoires. En recentrant les efforts de prospection sur des prospects qualifiés, les entreprises peuvent maximiser l’efficacité de leur démarche commerciale tout en renforçant leur impact social. Les avantages fiscaux offerts par la défiscalisation encouragent également les investisseurs à s’impliquer davantage, ce qui favorise un environnement économique sain.

Intégration de la technologie pour améliorer la défiscalisation

La technologie joue un rôle clé dans l’optimisation des stratégies de génération de leads en Outre-mer. En utilisant des outils modernes pour analyser et cibler efficacement les prospects, les entreprises peuvent non seulement améliorer leur taux de conversion, mais aussi identifier les meilleures opportunités de défiscalisation. Pour approfondir ce sujet, il convient de se référer à des ressources sur les impacts technologiques dans ce domaine.

Démarches pour bénéficier des avantages fiscaux

Pour tirer pleinement parti des dispositifs de défiscalisation, il est essentiel d’effectuer des démarches précises. Cela inclut la soumission de dossiers d’investissement conformes aux exigences des autorités fiscales et la vérification des conditions d’éligibilité associées à chaque type de réduction d’impôt. Pour connaître les étapes précises, il est recommandé de consulter des guides détaillés et des études, tels que ceux fournis par le Sénat qui traite des politiques fiscales en Outre-mer.

En résumé, les leads en provenance d’Outre-mer représentent une opportunité à explorer pour les entreprises souhaitant optimiser leur fiscalité tout en participant au développement économique des territoires ultramarins. Les dispositifs de défiscalisation tels que la loi Girardin permettent non seulement de réaliser des économies significatives sur les impôts, mais également de soutenir des projets à fort impact social.

Dans le monde des affaires, la défiscalisation représente un enjeu majeur, et les leads émanant des régions d’outre-mer offrent des opportunités intéressantes. En investissant des efforts pour cibler ces prospects, les entreprises peuvent bénéficier d’avantages fiscaux significatifs. Cet article met en lumière les différents bénéfices, mais aussi les éventuels inconvénients, liés à la génération de leads venant d’outre-mer.

Avantage

Les leads issus des territoires d’outre-mer présentent divers avantages fiscaux pouvant contribuer à une amélioration notable de la rentabilité d’une entreprise. Tout d’abord, la loi Girardin autorise une réduction d’impôt sur la base des investissements réalisés dans les départements d’outre-mer. Cela signifie que les entreprises peuvent récupérer un pourcentage important de leur investissement initial, pouvant aller jusqu’à 125% selon les circonstances.

Ensuite, l’article 199 undecies B du code général des impôts renforce cet avantage en offrant un crédit d’impôt aux entreprises qui investiront dans ces régions. Ces dispositifs favorisent non seulement l’activité économique locale, mais permettent également aux entreprises d’optimiser leur fiscalité de manière significative.

De plus, la réduction d’impôt au titre des investissements dans le secteur immobilier en outre-mer est attrayante. En effet, les entreprises peuvent prétendre à une déduction de 50 % sur le prix de revient des logements construits, ce qui représente un avantage de taille lorsqu’il s’agit de financer de nouveaux projets.

Inconvénients

De plus, il est important de noter que, pour bénéficier de ces incitations fiscales, les procédures de déclaration et de conformité peuvent être complexes. Les entreprises doivent souvent naviguer à travers un cadre légal spécifique, ce qui peut nécessiter l’assistance de professionnels qualifiés dans le domaine de la défiscalisation.

Enfin, la condition de rétrocession de l’avantage fiscal à l’entreprise exploitante peut réduire l’attrait de certains investissements. Les investisseurs doivent être conscients de cette obligation, ce qui pourrait influencer leur décision de s’engager dans des projets en outre-mer.

Les leads venant des territoires d’outre-mer, bien que présentant des perspectives alléchantes grâce à des allègements fiscaux, impliquent des enjeux qu’il convient d’évaluer avec soin avant de se lancer. Pour découvrir toutes les opportunités de défiscalisation en outre-mer, consultez des ressources spécialisées, notamment celles proposées par ce lien ou encore ici.

Dans le cadre de la défiscalisation et de l’optimisation de votre fiscalité, les leads provenant d’outre-mer apparaissent comme une voie avantageuse à explorer. Ils permettent non seulement d’accéder à des avantages fiscaux significatifs, mais propulsent également des projets à fort potentiel, notamment en matière de développement durable et d’innovation. Cet article se penche sur les divers mécanismes et possibilités qu’offre la défiscalisation des leads en Outre-mer.

Les dispositifs de défiscalisation en Outre-mer

Les entreprises qui font des investissements en Outre-mer peuvent bénéficier de plusieurs dispositifs fiscaux attractifs. Parmi eux, la loi Girardin se distingue particulièrement. Ce mécanisme permet aux investisseurs de bénéficier d’une réduction d’impôt en soutenant des entreprises localisées dans les départements d’outre-mer. En réalisant ces investissements, il est possible de recevoir un crédit d’impôt allant jusqu’à 125 %, ce qui est extrêmement avantageux.

Les avantages du crédit d’impôt

Le crédit d’impôt pour les investissements réalisés en Outre-mer s’avère être un levier puissant pour réduire son imposition. Par exemple, l’article 199 undecies B du code général des impôts accorde un avantage fiscal non négligeable aux entreprises redevables de l’impôt sur le revenu. Ces mesures font de la défiscalisation une stratégie à considérer sérieusement pour optimiser vos finances.

La réduction d’impôt pour les projets sociaux

En plus des bénéfices fiscaux classiques, la défiscalisation en Outre-mer est également un moyen de promouvoir des projets sociaux. Les investissements dans des initiatives locales peuvent générer des réductions d’impôt tout en soutenant l’économie locale. Des études montrent que la part de la réduction d’impôt est principalement attribuée aux contribuables, ce qui stimule également l’engagement dans des projets sociaux durables.

Les démarches pour bénéficier de la défiscalisation

Pour profiter de ces avantages fiscaux, il est crucial de suivre un certain nombre de démarches administratives. Il est recommandé de se renseigner sur les conditions d’éligibilité ainsi que sur les montants qui peuvent être défiscalisés. Les investisseurs doivent se tourner vers des experts pour naviguer dans les réglementations et remplir les formalités nécessaires.

Optimiser la génération de leads grâce à la technologie

Avec l’avènement des technologies modernes, la génération de leads devient de plus en plus efficace. Des outils numériques et des plateformes de gestion de relation client (CRM) permettent d’identifier et de cibler des prospects à fort potentiel. En intégrant ces outils à la stratégie de défiscalisation, il est possible de maximiser l’impact des investissements au-delà des simples avantages fiscaux.

Pour une exploration plus approfondie des avantages fiscaux spécifiques et des opportunités en Outre-mer, vous pouvez consulter des ressources comme les informations sur les impôts professionnels. De plus, découvrez l’importance des investissements en matière de réduction d’impôt pour les résidents des DOM-TOM sur Indy.

Les entreprises et investisseurs ont l’opportunité d’explorer les leads venant d’outre-mer en raison des avantages fiscaux considérables qui y sont associés. En mobilisant des dispositifs de défiscalisation, notamment grâce à la loi Girardin et d’autres mesures d’accompagnement, il est possible d’optimiser significativement ses rendements. Cet article vise à vous fournir des conseils et astuces pour tirer le meilleur parti de ces dispositifs.

Comprendre les dispositifs fiscaux en Outre-mer

Lorsqu’on parle de défiscalisation en Outre-mer, plusieurs outils sont à disposition des investisseurs. Par exemple, la loi Girardin permet de bénéficier d’une réduction d’impôt en investissant dans des entreprises implantées dans les départements d’outre-mer. Cet allègement fiscal peut se traduire par un avantage allant jusqu’à 125% du montant investi, ce qui représente une opportunité à ne pas négliger.

Exploiter le crédit d’impôt pour investissements

Les entreprises qui réalisent des investissements productifs en Outre-mer ont également accès au crédit d’impôt. Ce dernier peut être calculé en tenant compte du prix de revient des investissements effectués, et permet de diminuer votre charge fiscale. Les conditions d’éligibilité et les modalités de calcul sont essentielles pour maximiser cet avantage. Pour plus de détails sur le fonctionnement du crédit d’impôt, vous pouvez consulter cet article ici.

Promouvoir le tourisme durable

La défiscalisation n’est pas uniquement une affaire d’impôts, elle peut également jouer un rôle dans la promotion du tourisme durable en Outre-mer. Les investisseurs peuvent bénéficier d’une réduction d’impôt en mettant en place des projets favorables à l’environnement. Une telle approche contribue non seulement à la rentabilité, mais aussi à la durabilité des investissements. Pour mieux comprendre ce concept, vous pouvez lire le rapport disponible ici.

Comment optimiser vos efforts d’acquisition de leads ?

L’optimisation des efforts d’acquisition de leads est cruciale. Utiliser des outils technologiques vous permettra de mieux cibler vos prospects, en vous concentrant sur ceux qui sont les plus susceptibles de bénéficier des avantages fiscaux. Une stratégie de prospection efficace est essentielle pour maximiser vos résultats. Si vous souhaitez approfondir ce sujet, consultez cet article ici.

Se former et s’entourer des bons professionnels

Enfin, il est conseillé de se former sur les enjeux de la démarche de défiscalisation et de s’entourer de professionnels compétents. Ces derniers peuvent vous guider dans l’optimisation de vos investissements et vous aider à naviguer dans le cadre légal complexe. Pour plus d’informations sur les professionnels qui peuvent vous assister, visitez ce lien ici.

Assurez-vous également d’évaluer régulièrement l’impact de vos décisions grâce à une bonne gestion de leads. Cela vous permettra d’adapter vos stratégies en fonction des résultats obtenus. Pour en savoir plus sur cette évaluation, vous pouvez trouver des ressources intéressantes à ce sujet ici.

Dans le cadre de la défiscalisation, les leads issus des territoires d’outre-mer constituent une source d’opportunités à ne pas négliger. Ces régions françaises, bien que géographiquement éloignées de la métropole, offrent des allègements fiscaux significatifs pour les entreprises qui s’y investissent. Il est donc primordial de comprendre les multiples dimensions de ces dispositifs pour optimiser l’acquisition de clients.

La loi Girardin est l’un des principaux outils de défiscalisation pour les investissements en outre-mer. Ce dispositif incite les contribuables à investir dans des entreprises locales en leur offrant une réduction d’impôt. Par conséquent, les investisseurs peuvent récupérer une partie de leurs investissements sous forme de crédits d’impôt ou de déductions fiscales. Ce mécanisme non seulement favorise le développement économique des départements d’outre-mer, mais permet également aux entreprises de bénéficier d’avantages fiscaux substantiels.

En parallèle, l’article 199 undecies B du code général des impôts confère aux entreprises un avantage fiscal non négligeable. En effet, toute entreprise qui réalise des investissements dans les départements d’outre-mer peut bénéficier d’une réduction d’impôt variant selon le montant engagé. C’est donc un levier intéressant pour les entreprises cherchant à développer leur activité tout en optimisant leur fiscalité.

Les avantages fiscaux ne se limitent pas uniquement à la loi Girardin. Le crédit d’impôt pour les investissements productifs en outre-mer est un autre bénéfice à explorer. Il se calcule sur la base des dépenses engagées pour des projets générateurs d’emplois ou d’activités économiques nouvelles. En conséquence, cela ouvre une voie pour les entreprises désireuses de participer à la dynamisation de ces régions tout en allégeant leur imposition.

Il est également essentiel de mentionner le rôle des leads dans ce contexte fiscal. L’optimisation de la prospection passe par une compréhension fine des dispositifs de défiscalisation. Un bon ciblage des prospects, c’est-à-dire des clients potentiels, dans les départements d’outre-mer peut faire une réelle différence. En effet, en se focalisant sur des leads susceptibles de bénéficier de ces aides, les entreprises augmentent leurs chances de conversion et maximisent leur retour sur investissement.

La déduction fiscale est un autre aspect clé à considérer. Les contribuables peuvent réduire leurs impôts en fonction de leurs investissements réalisés dans les DOM. Ce niveau de déduction peut atteindre jusqu’à 50 % pour les logements neufs, déduction faite des taxes et commissions. Une telle opportunité se révèle être un puissant argument de vente pour les entreprises souhaitant attirer des clients dans ces zones géographiques.

La question de l’abattement de l’impôt est également cruciale. Les résidents des DOM-TOM bénéficient d’un abattement spécifique qui peut réduire considérablement leur charge fiscale. Les entreprises peuvent donc s’appuyer sur cette donnée pour structurer leurs offres et adapter leur stratégie commerciale en fonction des réalités fiscales locales.

Enfin, la défiscalisation liée aux leads issus des territoires d’outre-mer se présente comme une opportunité inédite. Que ce soit pour des projets sociaux ou davantage axés sur la rentabilité, le cadre fiscal des outre-mer propose des conditions avantageuses pouvant séduire de nombreux entrepreneurs. En intégrant ces éléments dans leur stratégie de développement, les entreprises ont la possibilité non seulement de diversifier leur portefeuille client, mais aussi de maximiser leurs économies fiscales.

Les opportunités offertes par la défiscalisation en Outre-mer représentent un levier important pour les entreprises souhaitant optimiser leurs charges fiscales. En s’intéressant aux leads issus de cette région, il est possible de bénéficier d’avantages fiscaux significatifs grâce à des dispositifs tels que la loi Girardin. Cet article se penche sur les multiples facettes de la défiscalisation liée aux leads venant d’Outre-mer et les bénéfices qui en découlent.

Avantages fiscaux des investissements en Outre-mer

La défiscalisation en Outre-mer permet aux entreprises d’accéder à des réductions d’impôts attractives. Par exemple, la loi Girardin offre aux investisseurs la possibilité de profiter d’une réduction d’impôt substantielle lorsqu’ils investissent dans des entreprises situées dans les départements d’Outre-mer. Cet incitatif fiscal est conçu pour dynamiser l’économie locale tout en permettant aux entreprises de diminuer leur charge fiscale. Les entreprises redevables de l’impôt sur le revenu peuvent bénéficier d’un avantage fiscal de l’article 199 undecies B du code général des impôts.

Impact de la défiscalisation sur la génération de leads

La génération de leads est un aspect crucial pour toute entreprise. En intégrant les avantages de la défiscalisation dans leur stratégie de prospection, les entreprises peuvent attirer des clients potentiels plus facilement. En ciblant des prospects susceptibles de s’intéresser à des investissements en Outre-mer, il est possible d’optimiser les efforts de prospection tout en maximisant les retours sur investissement. Les campagnes marketing peuvent alors être ajustées pour mettre en avant les avantages fiscaux offerts dans cette région.

Dispositifs spécifiques et opportunités

Outre la loi Girardin, il existe de nombreux dispositifs qui permettent aux entreprises de bénéficier de réductions d’impôts. Le crédit d’impôt pour les investissements productifs est un exemple supplémentaire qui encourage les entreprises à investir dans des projets générateurs de revenus. De plus, la réduction d’impôt peut atteindre jusqu’à 125 % de l’investissement réalisé, rendant ces opportunités encore plus intéressantes pour les investisseurs.

Le rôle de la technologie dans la défiscalisation des leads

Avec la montée en puissance de la technologie, les entreprises disposent désormais d’outils puissants pour optimiser leur stratégie de génération de leads. La numérisation permet d’analyser des données et d’évaluer l’impact des initiatives de défiscalisation sur l’acquisition de clients. En outre, des solutions comme les systèmes de gestion de la relation client (CRM) peuvent aider à suivre le parcours des prospects et à mesurer l’efficacité des efforts de prospection.

Consultation et accompagnement pour une défiscalisation réussie

Il est essentiel de s’entourer de professionnels pour naviguer dans le paysage complexe de la défiscalisation. Des experts peuvent fournir des conseils personnalisés pour maximiser les avantages fiscaux tout en garantissant la conformité avec les réglementations en vigueur. Les entreprises intéressées par les options de défiscalisation des leads en Outre-mer peuvent ainsi trouver des solutions adaptées à leurs besoins. Pour explorer plus en profondeur ces opportunités, il est conseillé de consulter des ressources telles que ce lien ou celui-ci.

Conclusion : un potentiel à ne pas négliger

Les leads en provenance d’Outre-mer constituent un potentiel considérable, offrant à la fois des opportunités commerciales et des avantages fiscaux significatifs. En intégrant ces éléments dans une stratégie de prospection bien définie, les entreprises peuvent non seulement accroître leur base de clients, mais aussi améliorer leur rentabilité globale.

| Type d’Avantage Fiscal | Description |

| Réduction d’impôt | Permet une réduction d’impôt significative pour les investisseurs dans les départements d’outre-mer. |

| Crédit d’impôt | Les entreprises réalisant des investissements productifs peuvent bénéficier d’un crédit d’impôt. |

| Loi Girardin | Ce dispositif offre une réduction d’impôt allant jusqu’à 125% pour des investissements spécifiques. |

| Déduction fiscale | Les coûts d’investissement peuvent être déductibles, réduisant ainsi le montant total imposable. |

| Avantage pour le bailleur | Le bailleur doit rétrocéder une fraction de l’avantage fiscal à l’entreprise exploitante. |

| Investissements en logements | La réduction d’impôt s’applique à 50% du prix de revient des logements construits. |

| Exonérations régionales | Certains dispositifs peuvent prévoir des exonérations fiscales selon les régions d’outre-mer. |

Lorsque l’on s’intéresse à l’acquisition de leads, il est essentiel de ne pas négliger les opportunités offertes par les investissements en Outre-mer. En effet, les entreprises qui réalisent des investissements dans ces régions peuvent bénéficier d’avantages fiscaux significatifs, tels que des crédits d’impôt et des réductions d’impôt.

Un entrepreneur du secteur du tourisme m’a récemment partagé son expérience : « J’ai investi dans un projet de tourisme durable en Martinique. Grâce à la loi Girardin, ma société a pu accéder à une réduction de 110% de l’impôt sur les sociétés. Cela m’a permis non seulement de développer mon activité, mais aussi de contribuer à la valorisation de notre patrimoine culturel. » Cette stratégie permet de maximiser la rentabilité tout en soutenant le développement économique local.

Un autre témoignage provient d’un professionnel de l’immobilier, qui a récemment exploré la défiscalisation par le biais de l’Opération d’Intérêt National (OIN) : « En investissant dans des logements à louer en Guadeloupe, la réduction d’impôt de 50% sur le prix de revient a été un avantage décisif. Ce dispositif me permet de gérer un portefeuille locatif tout en bénéficiant d’une aide fiscale conséquente. » Ce type de défiscalisation offre une opportunité unique, transformant l’investissement immobilier en un projet encore plus attractif.

Il est également intéressant de noter que chaque secteur peut tirer parti des allègements fiscaux spécifiques. Des entreprises de différents domaines ont su optimiser leurs efforts d’acquisition de leads en ciblant le potentiel des projets en Outre-mer. Une responsable marketing d’une entreprise de produits bio a expliqué : « Nous avons lancé une campagne pour attirer des clients potentiels en mettant en avant notre responsabilité sociale. Les avantages fiscaux liés à notre implantation en Outre-mer nous ont permis de réduire nos charges, favorisant ainsi une offre intéressante à notre clientèle. » Cela montre à quel point les dispositifs fiscaux peuvent devenir des leviers pour la croissance.

Pour ceux qui sont dans l’optique de diversifier leurs investissements, se tourner vers les territoires ultramarins peut constituer une option lucrative. La défiscalisation des leads n’est pas seulement une question de réduction d’impôts, mais aussi une véritable stratégie de développement durable et responsable. Nombreux sont ceux qui réalisent que l’exploration des opportunités fiscales en Outre-mer peut transformer significativement leur approche marketing et leur rentabilité à long terme.

Les investissements réalisés dans les territoires d’outre-mer représentent une opportunité unique pour les entreprises souhaitant optimiser leur fiscalité. Avec des dispositifs tels que la loi Girardin, les entreprises peuvent bénéficier d’avantages fiscaux attractifs qui peuvent considérablement alléger leur charge d’impôt. Cet article explore les différents dispositifs de défiscalisation disponibles et l’importance de la gestion des leads pour tirer profit de ces opportunités.

Les dispositifs de défiscalisation en outre-mer

En investissant en outre-mer, les entreprises peuvent accéder à des allègements fiscaux significatifs. Parmi les dispositifs notables, la loi Girardin joue un rôle primordial. Elle permet aux investisseurs de réaliser des réductions d’impôt en injectant des fonds dans des entreprises situées dans les départements d’outre-mer. Cela se traduit par une réduction d’impôt qui peut atteindre jusqu’à 125% du montant investi, offrant ainsi un retour sur investissement exceptionnel.

Autre dispositif à considérer : l’article 199 undecies B du code général des impôts. Il accorde aux entreprises qui s’acquittent de l’impôt sur le revenu un avantage fiscal lors de leur investissement dans les territoires ultramarins. Ce système est conçu pour stimuler l’économie locale tout en allégeant la pression fiscale sur les entreprises.

Les bénéfices des leads provenant d’outre-mer

Investir dans les leads en provenance d’outre-mer constitue une stratégie à fort potentiel. En effet, le partage des avantages fiscaux fait de l’outre-mer un terrain de jeu attractif pour les investisseurs. L’optimisation de la prospection permet de cibler des prospects qui ont les meilleures chances de réagir positivement aux offres des entreprises, rendant ainsi le processus d’acquisition de leads plus efficace.

De plus, le bénéfice d’une réduction d’impôt peut souvent être un argument de vente convaincant pour attirer de nouveaux clients. En promouvant les avantages fiscaux de l’investissement outre-mer, les entreprises peuvent non seulement agrandir leur portefeuille clients, mais aussi renforcer leur impact social et économique dans ces régions.

Comment se préparer à la défiscalisation

Pour profiter de ces avantages fiscaux, il est essentiel de bien comprendre les processus et les démarches nécessaires. La planification est cruciale. Les entreprises doivent identifier les opportunités d’investissement et s’assurer qu’elles respectent les conditions requises pour bénéficier des dispositifs de défiscalisation.

Il est également bénéfique de s’entourer de professionnels compétents qui peuvent guider dans l’évaluation des risques et des bénéfices. Ces experts peuvent aider à naviguer à travers les complexités du système fiscal tout en optimisant les chances de succès des investissements réalisés.

L’importance de la gestion des leads

Une bonne gestion des leads est vitale pour assurer le succès des stratégies de défiscalisation. En intégrant des outils technologiques modernes, les entreprises peuvent améliorer leurs taux de conversion tout en réduisant les coûts d’acquisition. La mise en place d’un système de suivi des leads permet non seulement de garder une trace des prospects, mais également d’évaluer l’impact des campagnes de défiscalisation dans le temps.

La compréhension des besoins des prospects et la personnalisation des offres peuvent aussi mener à une meilleure satisfaction client. En alignant les offres de produits ou services avec les avantages fiscaux liés à l’investissement en outre-mer, les entreprises peuvent créer une valeur ajoutée significative.

Défiscalisation en Outre-mer

Les investissements en outre-mer offrent de multiples opportunités aux entreprises, notamment à travers des dispositifs de défiscalisation. Ces mesuressont conçues pour encourager le développement économique dans les départements et régions d’outre-mer, permettant ainsi aux entreprises de bénéficier d’avantages fiscaux significatifs.

La Loi Girardin et ses Avantages

Parmi les dispositifs les plus notables, la loi Girardin se distingue. Elle permet aux investisseurs de réaliser une réduction d’impôt considérable en injectant des fonds dans des entreprises situées dans les départements d’outre-mer. Cela se traduit par une possibilité de récupérer entre 110 % et 125 % des investissements grâce à des crédits d’impôts.

Promotion du Tourisme Durable

Un autre aspect important est la promotion du tourisme durable dans les régions d’outre-mer. Les entreprises qui participent à des projets respectueux de l’environnement tout en bénéficiant d’une réduction d’impôt peuvent améliorer leur rentabilité tout en soutenant le développement durable des territoires concernés.

Les Détails du Crédit d’Impôt

Le code général des impôts, notamment l’article 199 undecies B, accorde un avantage fiscal aux entreprises redevables de l’impôt sur le revenu qui investissent outre-mer. Ce crédit d’impôt est conçu pour alléger la charge fiscale des entreprises tout en stimulant l’économie locale.

Récupération et Répartition de l’Avantage Fiscal

Lorsqu’un investisseur réalise des investissements dans les DOM, il est souvent tenu de rétrocéder une partie de l’avantage fiscal global à l’entreprise exploitante. Cela garantit une répartition équitable des bénéfices et encourage les collaborations entre investisseurs et entreprises locales.

Optimisation des Leads et Stratégies de Défiscalisation

L’optimisation de la génération de leads est essentielle pour tirer le meilleur parti des dispositifs de défiscalisation. Les entreprises doivent se concentrer sur l’acquisition de prospects les plus susceptibles de réagir positivement à des offres de défiscalisation, maximisant ainsi l’effet de ces stratégies sur leur situation fiscale.

- Avantage fiscal : Bénéfices liés aux investissements en Outre-mer.

- Loi Girardin : Réduction d’impôt pour les investisseurs en Outre-mer.

- Crédit d’impôt : Calculé sur le montant investi dans les DOM-TOM.

- Promouvoir le tourisme : Soutien à des projets durables tout en défiscalisant.

- Montant maximal : Réduction d’impôt pouvant atteindre 125% de l’investissement.

- Déduction : 50% du prix de revient pour les logements neufs en Outre-mer.

- Impact social : Opportunités pour des projets générant des retombées locales.

- Optimisation des leads : Maximiser les efforts d’acquisition en ciblant les opportunités.

- Exonérations : Exemptions fiscales spécifiques aux entreprises établies dans les DOM-TOM.

- Collaboration : Partenariats avec des professionnels spécialisés en défiscalisation.

Les opportunités offertes par la défiscalisation en Outre-mer sont nombreuses et souvent sous-exploitées. Les entreprises souhaitant investir dans ces régions peuvent bénéficier d’un cadre fiscal attrayant, qui se traduit par des réductions d’impôts conséquentes. La loi Girardin, par exemple, propose des dispositifs permettant d’alléger fortement la charge fiscale pour ceux qui s’engagent dans des projets d’investissement, en particulier dans les dépôts d’Outre-mer.

Ces avantages fiscaux ne se limite pas seulement à un allègement immédiat des impôts. Ils encouragent également un développement économique local viable, en favorisant le tourisme durable et en stimulant la création d’emplois dans des régions où l’économie peut dépendre d’un nombre limité de secteurs d’activité. En optimisant la prospection pour attirer des leads en Outre-mer, les entreprises peuvent ainsi non seulement réduire leurs coûts fiscaux, mais également jouer un rôle actif dans la revitalisation de ces territoires.

Un aspect particulièrement intéressant de la défiscalisation en Outre-mer est sa capacité à générer des leads qualifiés. En ciblant des projets bien définis, les entreprises peuvent maximiser le retour sur investissement de leurs efforts de prospection. Cette stratégie, qui implique une gestion rigoureuse des leads, peut transformer des opportunités fiscales en véritables succès commerciaux.

Il est donc essentiel pour les investisseurs et les entrepreneurs d’explorer ces dispositifs de défiscalisation et de s’informer sur les meilleures pratiques. Qu’il s’agisse d’une SCI, d’un projet de développement ou d’un engagement dans le secteur social, les pistes à explorer sont très variées et prometteuses. Chaque initiative peut s’accompagner de bénéfices tant financiers que sociétaux, rendant l’Outre-mer non seulement un lieu d’investissement, mais un véritable terrain d’opportunité.

FAQ sur les leads venant d’outre-mer : un avantage fiscal à explorer

Quels sont les avantages fiscaux liés aux investissements en Outre-mer ? Les entreprises qui réalisent des investissements dans les territoires d’outre-mer peuvent bénéficier d’un avantage fiscal sous forme de crédit ou de réduction d’impôt, permettant ainsi d’augmenter leur rentabilité.

Comment fonctionne la loi Girardin en matière de défiscalisation ? La loi Girardin accorde une réduction fiscale aux contribuables qui investissent dans des entreprises situées dans les départements d’outre-mer, rendant ainsi ces investissements particulièrement attractifs.

Qu’est-ce que le crédit d’impôt pour les investissements en Outre-mer ? Le crédit d’impôt en faveur des investissements productifs permet aux entreprises de calculer un avantage fiscal proportionnel à leurs investissements réalisés dans les territoires d’outre-mer.

Peut-on cumuler plusieurs dispositifs de défiscalisation ? Oui, il est possible de combiner plusieurs dispositifs fiscaux pour maximiser les avantages liés aux investissements en Outre-mer.

Quels types d’investissements peuvent bénéficier de la défiscalisation en Outre-mer ? Les investissements relevant de la construction, de l’immobilier et de l’équipement peuvent faire l’objet d’une réduction d’impôt, offrant ainsi des opportunités intéressantes aux investisseurs.

Comment l’optimisation des leads peut-elle influencer la défiscalisation ? Une bonne gestion des leads permet d’optimiser vos efforts d’acquisition et de maximiser les opportunités de défiscalisation disponibles, surtout dans le contexte des investissements en Outre-mer.

Quels sont les risques associés aux investissements en Outre-mer ? Les investisseurs doivent être conscients des enjeux locaux, notamment les fluctuations du marché, qui peuvent influencer la rentabilité des investissements réalisés dans ces territoires.

Qui peut aider à mieux comprendre la défiscalisation des leads en Outre-mer ? Des professionnels spécialisés en défiscalisation et en gestion de leads peuvent fournir des conseils précieux pour optimiser les investissements et maximiser les avantages fiscaux.

Bonjour, je m’appelle Éléonore, j’ai 38 ans et je suis experte en leads de défiscalisation. Passionnée par l’optimisation fiscale, je mets mon expertise à votre service pour vous aider à maximiser vos investissements tout en réduisant vos impôts. Ensemble, nous développerons des stratégies sur mesure pour atteindre vos objectifs financiers.