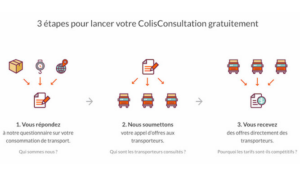

Louez votre site dédié par ville pour seulement 34,90€ par mois, et générez des leads illimités pour votre localité !

Je commande mon site par ville

Les indicateurs clés pour identifier un lead qualifié en finance

Dans le monde dynamique de la finance, comprendre et identifier un lead qualifié est essentiel pour maximiser les opportunités d’affaires. Les indicateurs clés de performance, ou KPI, jouent un rôle crucial dans cette démarche en permettant d’évaluer la qualité des prospects attirés. En les surveillant attentivement, les professionnels peuvent non seulement améliorer leur stratégie de génération de leads, mais également accroître leur retour sur investissement. C’est ainsi que la mise en place de méthodes efficaces et l’utilisation d’outils appropriés deviennent indispensables pour assurer un flux constant de prospects pertinents dans le secteur financier.

Identifier un lead qualifié en finance requiert une attention particulière à plusieurs indicateurs clés de performance. Parmi ces derniers, le CPL (Coût Par Lead) est essentiel, car il permet de mesurer l’efficacité des campagnes d’acquisition. D’autres indicateurs, tels que le nombre de visiteurs, les MQL (Marketing Qualified Leads) et SQL (Sales Qualified Leads), aident à évaluer la qualité des prospects. Pour optimiser la génération de leads, il est crucial de s’assurer que ces indicateurs soient bien suivis et analysés. De plus, l’établissement d’une méthode de lead scoring permet de mieux comprendre les comportements des leads et d’améliorer leur qualification en les classant selon leur potentiel de conversion.

Dans le domaine en pleine expansion des finances, identifier un lead qualifié est essentiel pour optimiser vos efforts de conversion. En s’appuyant sur des indicateurs clés, vous pouvez peaufiner votre stratégie de génération de leads et ainsi vous concentrer sur des clients potentiels réellement prometteurs. Voici un aperçu des principaux indicateurs à suivre pour évaluer la qualité des leads dans le secteur financier.

Le coût par lead

Le coût par lead (CPL) est un indicateur incontournable qui permet de mesurer l’efficacité de vos campagnes marketing. En suivant ce KPI, vous pouvez déterminer combien il vous en coûte pour acquérir un prospect qualifié. Cela vous aide à ajuster votre budget et à améliorer le retour sur investissement (ROI) de vos efforts marketing. Plus le CPL est faible tout en garantissant la qualité des leads, mieux c’est pour votre entreprise.

Le lead scoring

Le lead scoring est une méthode qui consiste à attribuer des points à chaque lead en fonction de critères préétablis, tels que le comportement en ligne, l’engagement avec vos contenus ou même les données démographiques. Cette technique vous permet d’identifier les leads les plus prometteurs et de focaliser vos efforts sur ceux qui ont le plus de chances de se convertir en clients. Pour en savoir plus sur cette approche, consultez cet article sur les leads qualifiés et ultra-qualifiés.

Les critères de qualification

Différents critères peuvent être utilisés pour qualifier un lead. Parmi eux, il y a la disposition à acheter, le budget disponible et le moment idéal pour réaliser un investissement. En utilisant des méthodes telles que la méthode BANT, qui évalue le budget, l’autorité, les besoins et le timing, vous serez en mesure de mieux cerner si un lead répond à vos attentes. Pour plus de détails sur cette méthode, référez-vous à cet article sur la qualification des leads.

L’engagement des leads

Mesurer l’engagement de vos leads est crucial. Quelles pages de votre site visitent-ils le plus souvent ? Quels contenus suscitent leur intérêt ? Un lead qui interagit régulièrement avec vos matériels marketing est généralement plus susceptible de se convertir. Cela vous permet d’identifier les leads qui montrent un véritable intérêt pour votre offre.

Analyse des performances

Enfin, réaliser une analyse des performances de vos campagnes de génération de leads est essentiel. En ajustant vos actions en fonction des données recueillies, vous pouvez améliorer en continu votre stratégie marketing. Pour approfondir votre compréhension de cet aspect, consultez cet article sur l’analyse des performances pour l’acquisition de leads.

Utilisation d’enquêtes

Les enquêtes peuvent s’avérer être un outil très efficace pour qualifier vos leads financiers. En recueillant des informations directes concernant les besoins et les attentes de vos prospects, vous serez en mesure d’affiner votre approche commerciale. Pour en savoir plus sur l’utilisation des enquêtes, consultez cet article sur l’utilisation des enquêtes pour qualifier vos leads financiers.

Dans le monde dynamique de la finance, savoir identifier un lead qualifié est crucial pour optimiser les stratégies de conversion. Les indicateurs clés de performance ou KPIs jouent un rôle essentiel en fournissant des données précises sur la qualité des prospects. Cet article se concentre sur les avantages et les inconvénients de ces KPIs afin de mieux comprendre leur impact sur la génération de leads en finance.

Avantages

Les indicateurs clés pour identifier un lead qualifié offrent plusieurs avantages significatifs. Premièrement, ils permettent une évaluation précise des prospects. Par exemple, des KPI tels que le CPL (Coût par Lead) montrent non seulement combien vous dépensez pour acquérir un lead, mais ils aident également à évaluer sa qualité potentielle. En effet, un CPL faible peut indiquer une source de leads performante.

Ensuite, ces indicateurs facilitent une priorisation des efforts. En identifiant les leads qui présentent les meilleures chances de conversion, les équipes commerciales peuvent se concentrer sur ceux qui sont, par exemple, des MQL (Marketing Qualified Leads) ou des SQL (Sales Qualified Leads). Cela mène à une utilisation des ressources plus efficace.

Enfin, le suivi des KPIs, comme le lead scoring, permet d’analyser et de modifier en temps réel les stratégies marketing pour s’adapter à l’évolution du marché. Cela renforce l’agilité organisationnelle et augmente le retour sur investissement (ROI).

Inconvénients

De plus, il existe un risque de donner trop de poids à certains KPIs au détriment d’autres aspects essentiels de la relation client. Se concentrer uniquement sur des mesures quantitatives peut négliger des éléments qualitatifs tout aussi importants, comme la satisfaction client et la fidélisation, qui sont cruciales dans le secteur financier.

Enfin, des KPIs mal définis ou mal utilisés peuvent engendrer des décisions stratégiques erronées. Par exemple, baser une stratégie uniquement sur le coût par lead sans évaluer la qualité de ceux-ci peut conduire à une acquisition de clients peu engagés, diminuant ainsi l’efficacité de l’effort marketing.

Dans le domaine de la finance, identifier un lead qualifié est crucial pour maximiser les opportunités de conversion. Mais comment savoir si un prospect est véritablement prometteur ? Cet article vous présentera les principaux indicateurs clés de performance (KPI) à prendre en compte pour distiller les leads intéressants des autres.

Comprendre la qualification des leads

La qualification des leads consiste à déterminer leur potentiel de conversion en clients. Dans le secteur financier, cela repose sur plusieurs critères spécifiques qui permettent de mieux cerner les besoins et la situation des prospects.

Le profil démographique

Le premier indicateur à examiner est le profil démographique du lead. Il est essentiel de vérifier si le prospect appartient à la cible souhaitée par votre entreprise. Cela peut inclure des facteurs tels que l’âge, le statut professionnel et le niveau de revenu. Ces éléments vous aideront à créer un portrait précis de vos leads.

L’intérêt pour vos produits ou services

Un autre indicateur clé est l’intérêt que le prospect montre pour vos produits ou services. Cela peut se manifester par le téléchargement de brochures, la participation à des webinaires ou le remplissage de formulaires sur votre site. Plus le lead interagit avec vos contenus, plus il est susceptible de se convertir en client.

Le comportement en ligne

L’analyse du comportement en ligne est un excellent moyen d’évaluer la qualification d’un lead. Utiliser des outils d’analyse permet de suivre le parcours de vos prospects sur votre site. Des actions comme la fréquence des visites et le temps passé sur des pages essentielles peuvent offrir un aperçu précieux de leur niveau d’engagement.

Mesurer le coût par lead (CPL)

Le coût par lead (CPL) est un KPI indispensable pour comprendre la rentabilité de vos efforts marketing. En déterminant combien vous dépensez pour acquérir chaque lead qualifié, vous pourrez mieux ajuster vos stratégies d’acquisition. Cela vous aide à maximiser le retour sur investissement (ROI).

Le lead scoring

Le lead scoring est une méthode efficace pour identifier la qualité d’un lead. En attribuant des points en fonction de critères tels que l’engagement, le profil démographique et le comportement en ligne, vous pouvez classer vos leads et cibler ceux qui ont le plus de chances de convertir. Pour en savoir plus sur cette technique, n’hésitez pas à consulter cet article sur le lead scoring.

Utiliser des outils d’analyse de performance

Pour faciliter cette identification des leads qualifiés, il est important d’utiliser des outils d’analyse de performance. Ces outils vous fourniront des données claires et pertinentes pour ajuster vos stratégies. N’hésitez pas à explorer ce guide sur les KPI pour découvrir les meilleures pratiques.

Dans le domaine dynamique de la finance, savoir identifier un lead qualifié est essentiel pour optimiser vos efforts de génération de leads. Grâce à des indicateurs clés de performance (KPI) pertinents, vous pouvez évaluer la qualité de vos prospects et mieux orienter vos stratégies marketing. Cet article explore les principaux KPI qui vous permettront de qualifier vos leads financiers avec succès.

Le nombre de visiteurs

Le suivi du nombre de visiteurs sur votre site est une première étape pour identifier des leads potentiels. Un volume élevé de trafic peut indiquer un intérêt croissant pour vos services. Néanmoins, il est crucial de ne pas s’arrêter là : concentrez-vous également sur le comportement des utilisateurs pour distinguer ceux qui pourraient devenir des leads qualifiés.

Le coût par lead (CPL)

Le coût par lead est un indicateur clé qui vous aide à mesurer l’efficacité de vos campagnes. En comprenant combien vous dépensez pour chaque prospect qualifié, vous pouvez ajuster vos stratégies pour maximiser votre retour sur investissement. Pour une analyse détaillée de cet indicateur, consultez cet article : Maîtriser le CPL.

Les leads qualifiés par le marketing (MQL)

Dans le domaine de la finance, il est essentiel d’identifier les MQL (Marketing Qualified Leads). Ces leads montrent un intérêt manifeste pour vos offres, souvent mesuré par des actions telles que le téléchargement d’une ressource ou la participation à un webinaire. Identifier ces comportements peut vous aider à cibler vos efforts de vente et de marketing plus efficacement.

Les leads qualifiés par les ventes (SQL)

Un autre indicateur crucial est le SQL (Sales Qualified Lead). Contrairement aux MQL, les SQL sont déjà enrichis d’informations supplémentaires, signalant qu’ils sont près de prendre une décision d’achat. Suivre ce KPI peut vous aider à prioriser vos efforts auprès des leads les plus prometteurs, augmentant ainsi vos chances de conversion.

Le lead scoring

Le lead scoring est une méthode efficace pour évaluer la qualité d’un lead. Il consiste à attribuer des points en fonction de divers critères, tels que le comportement sur le site, le profil démographique et les interactions avec votre entreprise. Cette approche vous permet de classer vos prospects et de mieux cibler vos initiatives marketing.

L’analyse des performances et des retours

Enfin, il est impératif de mettre en place une analyse des performances régulière. Évaluez et ajustez vos stratégies en fonction des résultats obtenus. Un processus d’analyse cerné et réactif vous aidera à affiner la qualification de vos leads et à maximiser votre efficacité. Vous pouvez approfondir ces meilleures pratiques ici : Meilleures pratiques pour qualifier des leads financiers.

Glossaire des Indicateurs Clés pour Identifier un Lead Qualifié en Finance

Dans le monde dynamique de la finance, identifier un lead qualifié est essentiel pour augmenter l’efficacité des campagnes marketing et maximiser le retour sur investissement. Les indicateurs clés de performance (KPI) jouent un rôle crucial dans cette démarche. Voici un aperçu des principaux indicateurs à suivre.

Le premier indicateur à considérer est le nombre de visiteurs sur votre site web. En suivant ce chiffre, vous pouvez évaluer l’intérêt suscité par vos contenus financiers et votre capacité à attirer des clients potentiels. Un volume élevé de visiteurs est souvent un signe positif, mais il est impératif d’analyser la qualité de ce trafic pour en déduire la pertinence de chaque lead.

Ensuite, le leads capturés ou MCL (Marketing Captured Lead) est un indicateur clé qui représente le nombre total de prospects ayant interagi avec vos contenus. Cela inclut ceux ayant rempli un formulaire ou téléchargé un contenu. À partir de ce chiffre, il est possible de déterminer le pourcentage de leads qui se qualifient réellement pour une approche commerciale plus poussée.

Un autre KPI important est le MQL (Marketing Qualified Lead). Ce terme désigne les leads qui, selon vos critères établis, montrent un potentiel réel de conversion. Il est souvent déterminé par des actions spécifiques, comme la demande d’informations ou la participation à un webinaire. Le MQL est un bon indicateur pour affiner vos stratégies de génération de leads.

Le SQL (Sales Qualified Lead) est également un indicateur incontournable. Contrairement au MQL, un SQL est un lead qui a été évalué comme étant prêt à être contacté par l’équipe de vente. C’est donc une étape cruciale vers la conversion. Ce KPI vous aide à répartir efficacement vos ressources entre le marketing et les ventes.

Le Coût par Lead (CPL) mérite une attention particulière. Cet indicateur vous permet de mesurer le coût d’acquisition de chaque lead qualifié. Suivre ce coût est vital pour assurer une rentabilité dans vos actions marketing. Un CPL trop élevé peut signaler un manque d’efficacité de vos campagnes, tandis qu’un CPL bien optimisé est le reflet d’une stratégie performante.

Un autre KPI pertinent est le taux de conversion des leads. Cet indicateur vous permet d’évaluer la proportion de leads qui passent effectivement à l’étape suivante, qu’il s’agisse d’un contact avec un commercial ou d’un achat. Ce taux peut révéler des insights sur la performance de vos équipes commerciales et sur la qualité de vos leads entrants.

Il est également utile de considérer le lead scoring, un système d’évaluation qui attribue des scores aux prospects en fonction de leur comportement et de leurs interactions avec votre marque. Plus un lead a de points, plus il est considéré comme prêt à acheter. Cela vous aide à prioriser vos efforts de suivi sur les leads les plus prometteurs.

Enfin, le feedback des clients peut être un indicateur précieux. En analysant les retours des clients convertis, vous pouvez identifier les caractéristiques qui les ont convaincus et ainsi ajuster vos critères de qualification des leads. Cette approche centrée sur le client améliore non seulement l’efficacité de votre processus de génération de leads, mais optimise également votre stratégie globale.

En résumé, utiliser ces indicateurs clés permet de mieux identifier les leads qualifiés en finance et d’optimiser votre stratégie commerciale. Une analyse fine des données vous aidera à allier performance et rentabilité.

Dans le monde des finances, identifier un lead qualifié est primordial et repose sur une série d’indicateurs clés qui permettent de maximiser le retour sur investissement (ROI). Comprendre ces indicateurs aide à développer une stratégie efficace pour attirer et convertir des prospects en clients fidèles. Cet article met en lumière ces éléments essentiels pour qualifier un lead dans le secteur financier.

Comprendre les caractéristiques d’un lead qualifié

Un lead qualifié est souvent décrit comme un prospect qui présente un réel intérêt pour vos services et qui possède un potentiel d’achat. Pour qualifier un lead dans le domaine des finances, il est crucial d’analyser plusieurs caractéristiques. Parmi celles-ci, des indicateurs tels que le profil démographique, le comportement d’achat antérieur et l’engagement avec vos contenus jouent un rôle cardinal. La détection des leads devient ainsi un processus clair et efficace.

Le score de lead : un outil indispensable

Le lead scoring est une méthode incontournable pour évaluer la qualité d’un lead. En attribuant des points en fonction de critères spécifiques, comme l’interaction avec des contenus financiers ou l’historique d’achat, votre équipe peut établir une évaluation quantitative de chaque prospect. Cela vous permet de prioriser vos efforts de vente et de marketing en vous concentrant sur ceux qui sont le plus susceptibles de conclure une affaire. Vous pouvez approfondir ce concept dans cet article : Comment établir un processus efficace pour qualifier vos leads en finances.

Analyse du comportement des leads

L’un des aspects puissants de la qualification des leads réside dans l’analyse de leur comportement. Observez comment les prospects interagissent avec vos outils de communication et vos contenus. Le temps passé sur votre site web, la fréquence des visites et les pages consultées fournissent des indices précieux sur l’intérêt réel du lead. Utiliser ces données pour ajuster votre stratégie de communication peut par conséquent augmenter votre taux de conversion.

Le coût par lead (CPL) et son importance

Un autre indicateur clé est le coût par lead (CPL). Comprendre combien vous dépensez pour générer un lead qualifié est crucial pour évaluer l’efficacité de votre stratégie marketing. Cela permet d’ajuster vos budget et d’optimiser vos campagnes pour attirer des leads qui auront un retour sur investissement favorable. Calculer votre CPL fait partie intégrante d’une approche basée sur des données fiables, soutenant ainsi des décisions éclairées pour votre entreprise.

La qualification à travers des enquêtes

Les enquêtes et les questionnaires peuvent être utilisés pour qualifier davantage vos leads financiers. En recueillant des informations supplémentaires sur leurs besoins spécifiques et leurs situations financières, vous pouvez mieux cerner qui sont vos prospects les plus prometteurs. Cet échange permet non seulement de qualifier les leads, mais aussi d’établir une connexion plus personnelle, renforçant ainsi la confiance envers votre entreprise.

La valeur d’un lead qualifié

Enfin, il est important de comprendre la valeur d’un lead qualifié pour l’optimisation de vos stratégies marketing. En investissant du temps et des ressources pour bien qualifier vos leads, vous pouvez maximiser votre ROI. Pour approfondir ce sujet, je vous invite à consulter ce lien : Comprendre la valeur d’un lead financier qualifié pour optimiser votre stratégie.

Indicateurs clés pour identifier un lead qualifié en finance

| Indicateur | Description |

| Données démographiques | Identifie le profil du lead, tel que l’âge, le revenu ou la situation professionnelle. |

| Historique d’interaction | Analyse les actions passées du lead, comme les téléchargements ou les demandes d’informations. |

| Besoin du client | Évalue si le lead a un besoin spécifique en matière de produits ou services financiers. |

| Intentions d’achat | Mesure la volonté du lead à investir ou à faire appel à un service financier. |

| Engagement | Évalue le niveau d’intérêt et d’engagement du lead via des interactions. |

| Timing | Considère si le lead est dans une phase opportune pour prendre des décisions financières. |

Témoignages sur les indicateurs clés pour identifier un lead qualifié en finance

Il y a quelques mois, j’ai décidé de me plonger dans la génération de leads financiers et j’ai compris très tôt l’importance d’utiliser les indicateurs clés de performance. En analysant ces données, j’ai pu identifier les leads vraiment intéressés par nos offres et ainsi augmenter notre taux de conversion. Grâce à cet accompagnement, notre équipe a pu se concentrer sur les leads les plus prometteurs.

Un collègue m’a confié que l’un des KPIs les plus révélateurs était le coût par lead (CPL). Il m’a expliqué que surveiller cet indicateur lui permet de déterminer le budget nécessaire pour acquérir des prospects qualifiés. Moins il dépense pour un lead, plus il sait qu’il s’agit d’une piste solide. C’est en adoptant cette méthode qu’il a réussi à réduire ses coûts tout en améliorant la qualité de ses prospects.

Lors d’une récente discussion avec un expert du secteur, il a souligné la pertinence du lead scoring, un système de notation qui aide à évaluer la qualité d’un lead. Il m’a révélé que l’analyse des comportements des prospects, comme le nombre d’interactions avec nos contenus ou les téléchargements de ressources, pouvait grandement influencer la qualification des leads. Un bon lead scoring est donc essentiel pour garder une longueur d’avance.

Enfin, j’ai eu l’opportunité de rencontrer des professionnels qui se basent sur des données démographiques et géographiques spécifiques pour qualifier leurs leads. En corrélant ces informations avec les besoins financiers réels des clients, ils ont pu cibler leurs efforts de manière plus efficace et maximiser leur retour sur investissement. Cela démontre à quel point il est vital d’avoir une approche personnalisée pour identifier les prospects qui correspondent le mieux à notre domaine.

Dans le monde dynamique des finances, identifier un lead qualifié est essentiel pour optimiser les efforts de vente et maximiser le retour sur investissement. Cet article présente les indicateurs clés qui permettent d’évaluer et de qualifier un lead, facilitant ainsi la prise de décisions éclairées pour les professionnels du secteur.

Les Indicateurs de Performance Clés

Pour bien identifier un lead qualifié, il est important de se concentrer sur plusieurs indicateurs de performance clés (KPI). En effet, ces KPI vous aident à comprendre non seulement la qualité des leads que vous générez, mais aussi leur potentiel à se transformer en clients fidèles.

1. Le Coût par Lead (CPL)

Le Coût par Lead (CPL) est un indicateur crucial pour mesurer combien il vous en coûte d’acquérir un lead qualifié. Un CPL trop élevé peut indiquer que vos efforts de marketing ne convertissent pas efficacement. Suivre cet indicateur vous permettra d’optimiser vos campagnes et de vous concentrer sur les canaux les plus rentables.

2. Le Score de Vie du Client (CLV)

Le Score de Vie du Client (CLV) évalue la valeur totale qu’un client peut apporter à votre entreprise durant toute sa relation avec vous. En vous basant sur ce score, vous pouvez prioriser vos leads en fonction de leur potentiel de rentabilité à long terme.

3. Le Nombre de Visiteurs sur le Site

Le suivi du nombre de visiteurs sur votre site Web est essentiel. Un trafic plus élevé indique une meilleure visibilité et une portée plus large. Cela vous permet de savoir si vos efforts de marketing atteignent votre public cible.

4. Le Taux de Conversion des Leads

Le taux de conversion des leads est un KPI indispensable. Il représente le pourcentage de leads qui deviennent effectivement clients. Un taux de conversion élevé suggère que vos efforts d’engagement et vos stratégies de qualification sont efficaces.

5. Les Leads Qualifiés par Marketing (MQL)

Les Leads Qualifiés par Marketing (MQL) sont ceux qui ont manifesté un niveau d’intérêt suffisant pour être considérés comme potentiellement solvables. Identifier et suivre ce type de lead vous aidera à concentrer vos efforts sur les opportunités les plus prometteuses.

6. Les Leads Qualifiés par les Ventes (SQL)

Les Leads Qualifiés par les Ventes (SQL) font référence aux leads qui ont passé l’étape MQL et sont maintenant prêts à être contactés par vos équipes commerciales. Ce passage de l’un à l’autre est essentiel pour construire un pipeline de vente robuste.

Analyser le Comportement des Leads

Pour évaluer un lead, il est également important d’analyser son comportement. Cela inclut les interactions avec votre contenu, les demandes d’information et la réponse aux campagnes marketing. Ces éléments peuvent fournir des indices précieux sur l’intention et la qualité du lead.

Optimisation et Suivi

Enfin, une évaluation régulière de ces indicateurs est indispensable. Cela permet non seulement de suivre vos progrès, mais aussi de réajuster vos stratégies marketing et commerciales en fonction des résultats acquis. Assurez-vous d’utiliser des outils d’analyse performants pour garder un œil sur ces KPI vitaux.

Identifier un lead qualifié en finance nécessite une attention particulière sur plusieurs indicateurs clés. Ces éléments aideront à évaluer la pertinence des prospects et à maximiser le retour sur investissement (ROI).

1. Le Coût par Lead (CPL)

Le Coût par Lead est un indicateur capital qui permet de mesurer les dépenses engagées pour acquérir un prospect qualifié. Ce KPI est vital pour comprendre la rentabilité de vos actions marketing et ajuster les stratégies en conséquence.

2. Leads Capturés

Le nombre de leads capturés, également connu sous le terme de MCL (Marketing Captured Lead), est indispensable. Il évalue combien de prospects ont manifesté un intérêt pour vos services financiers, ce qui représente un premier pas vers la qualification.

3. Leads Qualifiés par le Marketing (MQL)

Les Leads Qualifiés par le Marketing désignent les prospects qui ont démontré un intérêt certain et qui répondent aux critères prédéfinis de votre entreprise. Suivre ce KPI aide à affiner les campagnes de génération de leads.

4. Leads Qualifiés par les Ventes (SQL)

Les SQL, ou Leads Qualifiés par les Ventes, représentent ceux qui sont jugés prêts pour un contact direct avec l’équipe commerciale. Ce live-up est essentiel pour cibler les efforts de vente sur des prospects à fort potentiel.

5. L’engagement des Leads

L’engagement des leads est un indicateur crucial qui se mesure par l’interaction des prospects avec votre contenu. Que ce soit via des e-mails, des téléchargements de documents ou des visites de pages, un fort engagement indique une plus grande probabilité de conversion.

6. Taux de Conversion

Le taux de conversion des leads qualifiés en clients est un autre indicateur clé à surveiller. Cela vous permet de comprendre l’efficacité de votre processus de qualification et d’identifier les améliorations nécessaires.

7. Feedback et Enquêtes

Utiliser des enquêtes pour recueillir des retours d’expérience auprès des leads peut apporter des informations précieuses sur leurs besoins et attentes. Ces données aideront à mieux qualifier les prospects financiers.

8. Note de Lead (Lead Scoring)

Mettre en place un système de notation de leads permet de prioriser les prospects en fonction de leur degré de qualification. Ce modèle prend en compte divers critères, comme le comportement en ligne et les interactions avec votre marque.

Indicateurs Clés pour Identifier un Lead Qualifié en Finance

- Type d’Entreprise : Correspondance avec le secteur cible

- Budget Estimé : Capacité financière à investir

- Besoin Défini : Identification d’un besoin spécifique en services financiers

- Niveau de Maturité : Compréhension des produits ou services financiers

- Engagement Initial : Interaction avec le contenu marketing proposé

- Historique de Contact : Antécédents de communication avec l’entreprise

- Localisation : Pertinence géographique avec l’offre

- Temporel : Urgence du besoin identifié par le lead

Dans le monde dynamique de la finance, identifier un lead qualifié est essentiel pour maximiser le retour sur investissement. Pour cela, il est primordial de s’appuyer sur une série d’indicateurs clés qui permettent non seulement de cibler les prospects potentiels, mais aussi de mesurer leur potentiel à devenir des clients fidèles.

Tout d’abord, l’un des premiers indicateurs à suivre est le coût par lead (CPL). Ce KPI vous aide à évaluer combien vous dépensez pour acquérir un prospect qualifié. Un CPL bas indique une stratégie de marketing efficace, tandis qu’un CPL élevé nécessite potentiellement une révision de vos tactiques.

Ensuite, le nombre de leads qualifiés obtenus est un autre indicateur essentiel. Cela vous donne une idée claire de la performance de vos efforts en génération de leads. Plus ce chiffre est élevé, plus vous avez de chance d’atteindre vos objectifs de vente. En parallèle, il est important de mesurer le taux de conversion des leads en clients. Cet indicateur vous informe sur la qualité de vos prospects et la capacité de votre équipe de vente à les transformer.

Un autre KPI à considérer est le lead scoring, qui permet de classer les leads en fonction de leur potentiel. Cela vous aide à déterminer quels prospects nécessitent une attention immédiate et lesquelles peuvent être suivies plus tard. Par ailleurs, l’analyse des interactions des leads avec votre contenu ou vos services en ligne peut également fournir des indications précieuses sur leur niveau d’intérêt et d’engagement.

Enfin, il est crucial de tenir compte des données démographiques et comportementales des leads. Ces informations vous permettent de personnaliser vos communications et d’adapter vos offres pour mieux répondre aux besoins des clients potentiels, augmentant ainsi les chances de conversion.

FAQ : Les indicateurs clés pour identifier un lead qualifié en finance

Bonjour, je m’appelle Anaïs, j’ai 26 ans et je suis spécialisée dans la génération de leads financiers. Passionnée par le secteur des finances, j’aide les entreprises à trouver de nouvelles opportunités et à optimiser leur croissance. Je suis ici pour partager mes connaissances et vous accompagner dans votre succès financier.