Louez votre site dédié par ville pour seulement 34,90€ par mois, et générez des leads illimités pour votre localité !

Je commande mon site par ville

Comment le contexte économique impacte les besoins en assurance de prêt

|

EN BREF

|

Dans un monde en constante évolution, le contexte économique joue un rôle déterminant dans les besoins en assurance de prêt. Que ce soit en raison des fluctuations des taux d’intérêt, de l’augmentation des emprunts immobiliers ou des préoccupations liées au pouvoir d’achat, les consommateurs sont de plus en plus attentifs à la manière dont ces facteurs influencent le coût de leur assurance emprunteur. Ainsi, une compréhension approfondie des tendances économiques permet une meilleure gestion des coûts et offre des opportunités d’économies significatives, en jonglant avec les garanties adaptées aux besoins spécifiques de chaque emprunteur.

Dans un environnement économique en constante évolution, l’assurance de prêt joue un rôle clé pour les emprunteurs. Les fluctuations des taux d’intérêt, les dynamiques du marché de l’immobilier et l’inflation influencent directement les besoins en termes d’assurance emprunteur. Il est crucial de comprendre comment ces facteurs externes façonnent les attentes et les choix des consommateurs en matière d’assurance de prêt.

Fluctuations des taux d’intérêt

Les taux d’intérêt sont un des principaux moteurs du coût des assurances emprunteurs. Lorsqu’ils augmentent, le coût global de l’emprunt peut devenir plus élevé, poussant les emprunteurs à rechercher des options d’assurance plus compétitives. Par ailleurs, une baisse des taux d’intérêt peut encourager les emprunteurs à reconsidérer leur contrat d’assurance afin de réduire leurs dépenses mensuelles. Par conséquent, surveiller les tendances des taux d’intérêt est essentiel pour proposer des solutions adaptées aux besoins des clients.

Impact du marché immobilier

Le marché de l’immobilier affecte également les demandes en assurance de prêt. En période de croissance, les emprunteurs sont plus enclins à contracter des prêts pour des achats immobiliers, entraînant une augmentation des demandes d’assurance emprunteur. Inversement, une stagnation ou une baisse des prix de l’immobilier peut freiner les emprunts et réduire les besoins en assurance. Ainsi, comprendre ce contraste est fondamental pour développer des stratégies adaptées à la clientèle émergente.

Inflation et pouvoir d’achat

L’inflation impacte directement le pouvoir d’achat des consommateurs, rendant les dépenses supplémentaires plus difficiles à gérer. Dans ce contexte, les emprunteurs cherchent à réduire leurs coûts d’assurance sans sacrifier les garanties essentielles. Une maîtrise des coûts et une analyse approfondie des garanties d’assurance s’avèrent donc déterminer pour répondre à cette demande. Les entreprises doivent proposer des solutions flexibles permettant aux emprunteurs de bénéficier d’économies tout en maintenant une protection adéquate.

Évaluation des risques

La perception du risque évolue en fonction du contexte économique. Les emprunteurs pourraient avoir tendance à choisir des couvertures d’assurance plus étendues en période d’incertitude économique, ce qui entraîne une augmentation des demandes en assurance. Les compagnies d’assurance doivent donc ajuster leur offre pour intégrer des options sur mesure qui minimisent les risques perçus tout en restant abordables.

Réglementations et législation

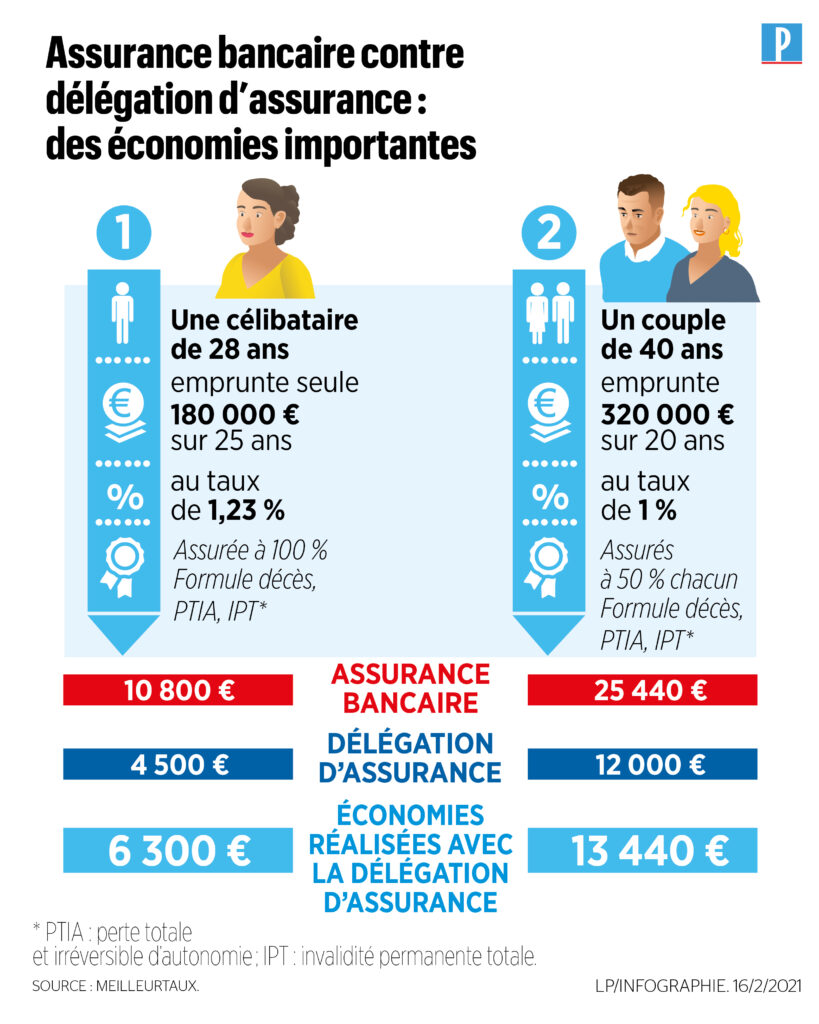

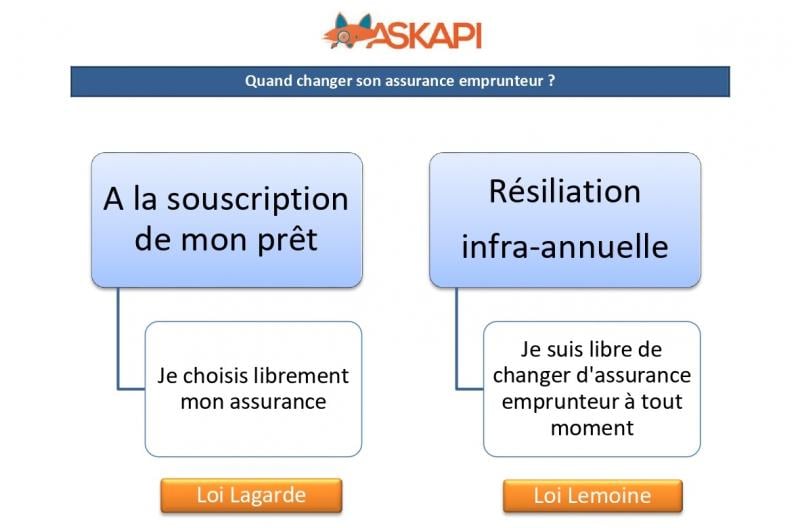

Le cadre juridique joue un rôle essentiel dans la dynamique de l’assurance de prêt. Par exemple, des lois comme la loi Lemoine influencent la définition des politiques d’assurance et les droits des emprunteurs. Cela amène les entreprises d’assurance à adapter leurs services pour répondre aux nouvelles exigences et attentes du marché. Une bonne compréhension de ces réglementations permettra d’anticiper les besoins des clients et de proposer des solutions adéquates.

Opportunités de marché

Avec un contexte économique changeant, de nouvelles opportunités émergent pour les acteurs de l’assurance emprunteur. En proposant des produits innovants et adaptés aux besoins des consommateurs, les entreprises peuvent capter de nouveaux clients et augmenter leur part de marché. En se concentrant sur des conseils certifiés et en se tenant au courant des tendances du marché, elles peuvent transformer le challenge économique en atout.

Le contexte économique joue un rôle déterminant dans la manière dont les consommateurs envisagent leurs besoins en assurance de prêt. Que ce soit en période de croissance ou de récession, les fluctuations économiques influencent directement la manière dont les individus jonglent avec leur pouvoir d’achat, leurs priorités financières et leurs choix en matière de couverture. Dans cette analyse, nous examinerons les avantages et inconvénients que le contexte économique peut engendrer au niveau des besoins en assurance de prêt.

Avantages

En période de croissance économique, il est fréquent de constater une hausse des emprunts et des investissements dans l’immobilier. Cela est souvent accompagné d’un besoin accru de sécuriser ces engagements financiers. Les individus peuvent alors souscrire des contrats d’assurance de prêt pour protéger leur patrimoine et leur famille, renforçant ainsi leur sentiment de sécurité financière. De plus, une meilleure santé économique peut amener les assureurs à offrir des tarifs compétitifs et des garanties plus attractives, incitant encore davantage les emprunteurs à se tourner vers l’assurance. Cela peut également représenter une opportunité d’économies significatives pour les ménages qui choisissent intelligemment leur couverture.

Inconvénients

À l’opposé, lors de périodes de crise économique, le stress financier peut amener de nombreux emprunteurs à privilégier leurs dépenses essentielles, mettant ainsi l’assurance de prêt au second plan. Cela peut les exposer à des risques financiers considérables, notamment en cas de difficultés de remboursement liées à une perte d’emploi ou à une baisse de revenus. De plus, les taux d’intérêt élevés souvent associés aux périodes de stagnation économique peuvent également augmenter le coût global des crédits. Les ménages sont ainsi contraints de revoir leurs priorités, et le choix d’une assurance de prêt peut devenir un véritable casse-tête, parfois mis de côté dans un souci de réduction des dépenses globales.

Enfin, il est crucial de noter que le contexte économique peut influencer les critères qui impactent le coût de l’assurance, comme l’âge, les antécédents de santé et le montant emprunté. Une compréhension des évolutions du marché et de la conjoncture économique est donc essentielle pour naviguer efficacement dans le monde de l’assurance emprunteur.

Le monde de l’assurance emprunteur évolue en permanence, et l’analyse des différents facteurs économiques est essentielle pour comprendre les besoins qui en découlent. Entre taux d’intérêt fluctuants, conditions du marché immobilier et préférences des consommateurs, chaque élément peut influencer la manière dont les assurés choisissent leurs garanties. Cet article explore ces aspects et montre comment le contexte économique façonne les attentes des emprunteurs en matière d’assurance de prêt.

Les taux d’intérêt et leur impact sur l’assurance emprunteur

Les taux d’intérêt constituent l’un des éléments clés qui influencent le coût de l’assurance emprunteur. Lorsque les taux d’intérêt sont bas, les emprunteurs sont souvent plus enclins à souscrire des prêts immobiliers, ce qui augmente la demande d’assurance. A l’inverse, une hausse des taux d’intérêt peut rendre les remboursements plus lourds, forçant les emprunteurs à chercher des options d’assurance moins coûteuses. Ainsi, l’évolution des taux d’intérêt impacte directement le coût des primes d’assurance.

L’importance de la maîtrise des coûts

Dans un contexte économique où le pouvoir d’achat est souvent sollicité, les emprunteurs doivent être attentifs à leurs dépenses. La maîtrise des coûts liés à l’assurance emprunteur peut se révéler être une véritable opportunité d’économie. Les assureurs qui offrent des garanties adaptées tout en maintenant des tarifs compétitifs seront privilégiés par ceux qui cherchent à optimiser leur budget.

Les caractéristiques des emprunteurs dans un marché en mutation

Le profils des emprunteurs évoluent en fonction des conditions économiques. Par exemple, les jeunes générations, qui investissent massivement dans l’immobilier, pourraient privilégier des options d’assurance qui incluent des garanties spécifiques à leurs besoins, comme la protection en cas de perte d’emploi. Ce changement de comportement souligne l’importance pour les assureurs de s’adapter en permanence aux pratiques de consommation.

Les tendances du marché immobilier

Le marché immobilier est fortement impacté par le contexte économique, lui-même influencé par des facteurs comme la croissance ou la crise économique. La croissance des nouveaux crédits et la résistance de l’assurance emprunteur pendant des périodes difficiles, comme la crise du Covid, montrent qu’il est crucial de suivre ces tendances pour anticiper les besoins en assurance. L’assureur doit ainsi proposer des solutions flexibles pour s’ajuster aux variations du marché.

Comprendre le lien entre le contexte économique et les besoins en assurance de prêt est vital pour optimisez les offres. Les assureurs doivent rester attentifs aux fluctuations des taux d’intérêt, à l’évolution des profils des emprunteurs, ainsi qu’aux tendances du marché immobilier pour répondre efficacement aux attentes en matière de garantie et de coût.

Dans un environnement économique en constante évolution, il est fondamental de comprendre comment les fluctuations des marchés, les variations des taux d’intérêt et d’autres facteurs économiques influencent les besoins en assurance de prêt. Cet article examine les impacts de ces éléments sur le coût de l’assurance emprunteur et les opportunités qui se présentent aux emprunteurs.

Les fluctuations des taux d’intérêt

Les taux d’intérêt jouent un rôle crucial dans le paysage de l’assurance emprunteur. Lorsque les taux d’intérêt augmentent, le coût des crédits s’élève également, ce qui pousse de nombreux emprunteurs à chercher des options d’assurance plus avantageuses. Des taux d’assurance plus élevés peuvent également affecter le montant total remboursé sur un prêt. Par conséquent, la vigilance sur ces fluctuations est essentielle pour faire un choix éclairé.

L’impact du pouvoir d’achat

Le pouvoir d’achat des consommateurs est directement lié à leur capacité à rembourser un prêt. En période de faible croissance économique, les ménages peuvent envisager de réduire leurs dépenses, y compris celles liées à l’assurance emprunteur. Cela rend crucial le fait de choisir intelligemment les garanties associées aux contrats d’assurance afin d’optimiser les coûts. Moins les assureurs prennent de risques, plus les primes peuvent diminuer, offrant ainsi de réelles opportunités d’économie.

Les effets des crises économiques

Lors de crises économiques, le marché immobilier peut connaître des baisses de prix, ce qui impacte la souscription de nouveaux crédits. Dans ce contexte, les emprunteurs peuvent être moins enclins à chercher une assurance emprunteur. Cependant, il est important de maintenir une protection adéquate, car les risques potentiels restent présents. Les besoins d’assurance doivent donc être évalués avec attention, même dans des contextes difficiles.

La nécessité d’un suivi personnalisé

Dans un climat économique en mutation, il est primordial de recourir à un suivi personnalisé des leads en assurance de prêt. Cela permet de répondre aux attentes spécifiques de chaque emprunteur et d’ajuster les garanties de manière à coller à leurs besoins. Pour en savoir plus sur comment optimiser le suivi des leads, visitez ce lien : Optimiser le suivi des leads assurance de prêt.

Conclusion sur l’importance du conseil

Enfin, le rôle des conseils en matière d’assurance de prêt n’a jamais été aussi important. En se tenant informés des évolutions économiques et en adaptant les couvertures d’assurance aux réalités de chaque emprunteur, nous pouvons garantir que les besoins en assurance sont couverts de manière efficace et avantageuse. Un bon choix d’assurance peut se traduire par des économies significatives sur le coût total du crédit, des économies à ne pas négliger en cette période d’incertitude.

Impact du Contexte Économique sur les Besoins en Assurance de Prêt

Le contexte économique joue un rôle déterminant dans les besoins en assurance de prêt, influençant à la fois les emprunteurs et les établissements financiers. Avec l’évolution des marchés, les politiques économiques et les fluctuations des taux d’intérêt, la demande et l’offre d’assurances de prêt tendent à s’ajuster en permanence.

Les périodes de croissance économique favorisent généralement une augmentation des emprunts. La croissance du marché immobilier entraîne un accroissement des prêts immobiliers, ce qui suscite à son tour un besoin accru d’assurances emprunteurs. Les ménages, désireux de sécuriser leur investissement, sont souvent plus enclins à souscrire à une assurance de prêt quand les taux d’intérêt sont bas. Moins de stress financier et une meilleure confiance en l’avenir les incitent à protéger leur capacité de remboursement.

À l’inverse, en période de crise économique, les emprunteurs peuvent voir leur pouvoir d’achat diminuer, ce qui rend la maîtrise des coûts d’assurance primordiale. Une attention particulière est alors portée sur le coût de l’assurance emprunteur, qui peut devenir un frein à la souscription. C’est à ce moment que se pose la problématique de choisir les garanties essentielles tout en évitant les options superflues, permettant ainsi de réaliser des économies non négligeables sur le budget global du crédit.

Les taux d’intérêt constituent un facteur crucial de l’équation. Un taux d’intérêt en hausse entraîne logiquement une hausse des mensualités des prêts, augmentant le coût global du crédit. Dans ce contexte, une assurance emprunteur avec un taux plus élevé peut peser lourdement sur le budget des ménages. Ainsi, la comparaison des offres d’assurance devient essentielle pour les emprunteurs cherchant à réduire leurs frais. Les choix financiers doivent être plus réfléchis, visant à trouver l’équilibre entre couverture et coût.

Les critères de tarification de l’assurance emprunteur sont également influencés par les conjonctures économiques. En période de tension financière, les assureurs peuvent ajuster leurs tarifs en fonction de la solvabilité perçue des emprunteurs. Plusieurs éléments, comme l’âge, le tabagisme ou la profession, sont scrutés de près. Ces critères, souvent influencés par le cycle économique, peuvent engendrer des variations notables dans le coût de l’assurance.

La Loi Lemoine, récemment mise en avant, a également un impact significatif en permettant aux assurés de changer d’assureur facilement. Cette flexibilité est d’autant plus précieuse en période de fluctuations économiques, où les emprunteurs cherchent à optimiser leurs contrats. Le fait de pouvoir comparer et ajuster ses couvertures en fonction de l’évolution de sa situation financière est un atout considérable pour un grand nombre d’emprunteurs.

Finalement, les enjeux économiques influencent non seulement les choix d’assurances, mais également les comportements des institutions financières. Les banques, conscientes de l’importance de l’assurance emprunteur dans le processus de crédit, adaptent leur offre à la demande du marché. Elles investissent dans des études de marché pour mieux comprendre les attentes des clients et les évolutions tendances, gage d’une bonne expérience utilisateur et d’une relation de confiance.

Dans le cadre de l’évolution des marchés financiers et immobiliers, le contexte économique joue un rôle déterminant dans les besoins en assurance de prêt. En effet, divers facteurs économiques tels que les taux d’intérêt, le pouvoir d’achat et la dynamique du marché immobilier influencent directement les choix des emprunteurs. Cet article analyse comment ces éléments façonnent les attentes et les besoins en matière de protection financière pour les prêts immobiliers.

Taux d’intérêt et coût de l’assurance

Le lien entre les taux d’intérêt et le coût de l’assurance emprunteur est indéniable. Lorsque les taux d’intérêt augmentent, le coût de l’assurance de prêt a tendance à augmenter également. En effet, un taux d’assurance plus élevé se traduit souvent par un coût total plus important pour l’emprunteur. Ce phénomène peut influencer leur décision de souscrire une assurance, car tout coût supplémentaire reste une préoccupation majeure dans un contexte où le budget des ménages est déjà sous pression.

Pouvoir d’achat et choix de garanties

Le pouvoir d’achat des consommateurs est également un critère essentiel qui affecte leurs décisions en matière d’assurance. En période d’incertitude économique, les ménages sont souvent à la recherche de solutions pour maîtriser leurs coûts. Cela se traduit par un examen minutieux des garanties offertes par les assurances et une volonté de choisir des options correspondant à leur budget. En optant pour des garanties ciblées, les emprunteurs peuvent non seulement réaliser des économies, mais également répondre à leurs besoins spécifiques en matière de sécurité financière.

Impact du marché immobilier

La dynamique du marché immobilier a aussi un impact significatif sur les besoins en assurance. Dans un marché en pleine expansion, où les emprunts augmentent en raison de la hausse des prix des biens immobiliers, les acteurs de l’assurance doivent s’adapter à cette demande. Les emprunteurs recherchent des solutions d’assurance qui reflètent leur situation économique, et un marché immobilier actif peut mener à une augmentation des souscriptions à des contrats d’assurance emprunteur afin de garantir une sécurité financière lors de l’acquisition d’un bien.

Risque de santé et évaluation des besoins

Un autre aspect non négligeable dans le contexte économique actuel concerne les risques de santé. Le coût des soins médicaux peut représenter une menace pour les emprunteurs, ce qui influence leur volonté de souscrire à une assurance de prêt. Les profils à risque, notamment ceux présentant des antécédents médicaux, se sentent souvent concernés par ce besoin de protection additionnelle. En ce sens, le contexte sanitaire mondial a rendu de plus en plus visible la nécessité d’évaluer les besoins en assurance de prêt en fonction des risques locaux et globaux.

Anticipation des fluctuations économiques

La prévision des fluctuations économiques est cruciale pour les emprunteurs. L’incertitude quant à l’évolution des taux d’intérêt, des réglementations et des ressources économiques incite les individus à se protéger contre d’éventuelles hausses de coûts. En raison de cette volatilité, les emprunteurs optent souvent pour des assurances flexibles qui leur permettent d’ajuster leurs garanties en fonction de leur situation financière évolutive. Cela devient d’autant plus important dans un climat économique marqué par des tensions et des changements fréquents.

Impact du Contexte Économique sur l’Assurance de Prêt

| Facteur Économique | Impact sur l’Assurance de Prêt |

| Taux d’intérêt | Une hausse des taux augmente le coût global des prêts, rendant l’assurance plus cruciale. |

| Inflation | L’inflation peut réduire le pouvoir d’achat, rendant nécessaire la réduction des coûts d’assurance. |

| Marché immobilier | Une forte demande immobilière stimule les besoins en crédits et, par conséquent, en assurance emprunteur. |

| Confiance des consommateurs | Une confiance accrue booste les emprunts, entraînant une demande plus élevée pour l’assurance. |

| Offre de crédit | Une augmentation de l’offre de crédit nécessite un ajustement des options d’assurance proposées. |

| Risques économiques | Des risques élevés augmentent les primes d’assurance pour couvrir les éventuelles pertes. |

Dans un monde en constante évolution, le contexte économique joue un rôle crucial dans les choix d’assurance emprunteur. Plusieurs individus ressentent l’impact de la situation actuelle sur leur pouvoir d’achat, et cela influence directement leur décision de souscrire à une assurance de prêt.

Marie, jeune propriétaire, témoigne : « Avec les taux d’intérêt en hausse, je me rends compte que le coût de mon assurance emprunteur a sérieusement un impact sur le montant de mes mensualités. J’ai dû comparer plusieurs offres pour trouver celle qui convenait le mieux à mon budget. Cela m’a permis non seulement de réaliser des économies, mais aussi d’optimiser mes garanties selon mes besoins. »

Jean, un investisseur immobilier, partage son expérience : « La conjoncture économique actuelle m’a poussé à revoir mes priorités. J’ai réalisé que le montant de la prime d’assurance influençait fortement ma rentabilité sur mes investissements. J’ai donc opté pour des solutions qui me permettent de réduire ce coût lié à mon prêt tout en maintenant une couverture adaptée à mes projets. »

Lucie, récemment retraitée, raconte : « Avec la hausse continue des dépenses liées à la vie quotidienne, j’ai dû faire attention à mes finances. J’ai pris le temps d’analyser en profondeur les différents facteurs qui influencent le coût de mon assurance. J’ai finalement réussi à renégocier mon contrat pour des mensualités plus faibles, ce qui m’apporte un grand soulagement dans ce contexte économique. »

Marc, ayant dû faire face à des imprévus financiers, souligne l’importance de la flexibilité : « Les temps incertains m’ont amené à ajuster le niveau de mes garanties. Grâce à des conseils avisés, j’ai pu adapter mon assurance emprunteur afin qu’elle corresponde mieux à ma situation financière actuelle, tout en maintenant une protection essentielle contre les imprévus. »

Cécile, qui envisage un nouvel emprunt, déclare : « À l’heure actuelle, il est clair que les choix en matière d’assurance santé et d’emprunt doivent s’aligner avec la réalité économique. Je suis en phase de recherche et je sais maintenant qu’être bien informée sur les coûts de l’assurance de prêt m’aidera à prendre la bonne décision pour mon futur. »

Impact du contexte économique sur l’assurance de prêt

Au cours des dernières années, le contexte économique a eu un impact significatif sur les besoins en assurance de prêt. La croissance des crédits, les variations des taux d’intérêt et l’évolution du pouvoir d’achat influencent directement les coûts liés à l’assurance emprunteur. Cette dynamique oblige les emprunteurs à réévaluer leur couverture et à rechercher des solutions adaptées à leur situation financière. Cet article se penche sur les facteurs clés de ce phénomène et propose des recommandations pour mieux comprendre les impacts économiques sur les besoins en assurance emprunteur.

La relation entre taux d’intérêt et coût de l’assurance

Les taux d’intérêt jouent un rôle prépondérant dans la détermination du coût de l’assurance emprunteur. Lorsque les taux d’intérêt sont élevés, le coût global de l’emprunt augmente également, ce qui peut affecter le pouvoir d’achat des emprunteurs. Ils doivent alors prêter attention à la manière dont cela impacte leurs mensualités, et par conséquent, leur assurance de prêt. Les emprunteurs doivent s’assurer qu’ils ajustent les garanties de leur police d’assurance en fonction de l’évolution de ces taux.

L’influence de l’emprunt sur le coût de l’assurance

Il est important de noter que plus le montant de l’emprunt est élevé, plus le risque que prend l’assureur augmente. Cela se traduit par un coût d’assurance plus élevé. En période de croissance économique, les emprunts immobiliers augmentent, ce qui peut conduire à une demande accrue pour des assurances de prêt. En revanche, dans un contexte économique difficile, les emprunteurs pourraient chercher à réduire leurs dépenses, y compris les coûts liés à leur assurance de prêt.

Le pouvoir d’achat et ses implications sur les choix d’assurance

Le pouvoir d’achat a également un impact direct sur les décisions des emprunteurs en matière d’assurance. Lorsque les individus ressentent une pression financière, il est fréquent qu’ils cherchent à diminuer leurs coûts. Cela peut les inciter à renégocier ou à changer d’assurance pour sélectionner des garanties plus adaptées à leur budget. En conséquence, il est essentiel pour les assureurs de comprendre ce besoin de flexibilité et d’adapter leurs offres à la réalité des emprunteurs.

Économie d’assurance en période de crise

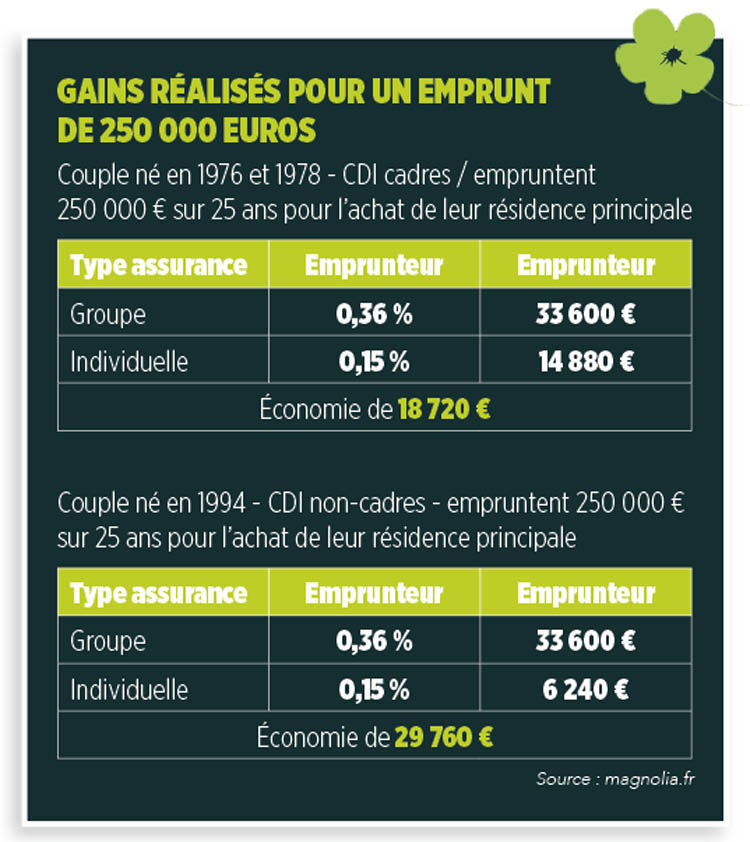

Les crises économiques peuvent entraîner des changements dans les comportements des emprunteurs. Par exemple, une étude récente a montré que certains emprunteurs ont réussi à réaliser des économies significatives, jusqu’à 23 000 €, en choisissant une offre d’assurance plus adaptée à leurs besoins. Ce phénomène souligne l’importance d’un conseil expert en assurance emprunteur, capable d’orienter les clients vers les options les plus avantageuses véritablement.

Les 6 facteurs qui influencent le coût de l’assurance emprunteur

Plusieurs critères contribuent à l’évaluation du coût de l’assurance emprunteur, notamment : l’âge de l’emprunteur, son IMC, ses antécédents médicaux, le fait de fumer ou non, sa profession et les pratiques de vie. Ces éléments, couplés au contexte économique, modifient non seulement le coût de l’assurance mais également les options disponibles pour les emprunteurs. Il devient donc important pour les clients de bien préparer leur dossier afin de maximiser leurs chances d’obtenir les meilleures offres possibles.

Adaptation aux fluctuations du marché

Enfin, les emprunteurs doivent se montrer proactifs face aux fluctuations du marché. Dans un environnement économique changeant, il est crucial de surveiller régulièrement les offres d’assurance et d’évaluer si leur couverture actuelle est toujours adaptée à leur situation. En prenant le temps d’analyser les différentes possibilités, ils peuvent réaliser des économies et garantir une protection optimale face aux imprévus.

Influence du Contexte Économique sur l’Assurance de Prêt

Le contexte économique joue un rôle déterminant dans l’évolution des besoins des consommateurs en matière d’assurance de prêt. Les fluctuations économiques, telles que les variations des taux d’intérêt et les changements de pouvoir d’achat, ont un impact direct sur le coût des crédits et, par conséquent, sur les assurances associées.

Fluctuation des Taux d’Intérêt

Les taux d’intérêt influencent le coût des emprunts. Une hausse des taux entraîne généralement une augmentation des mensualités, ce qui pousse les emprunteurs à rechercher des solutions pour réduire leurs dépenses. Cette quête d’optimisation peut inclure la renégociation des contrats d’assurance pour obtenir des conditions plus favorables.

Pouvoir d’Achat et Prise de Décision

Le pouvoir d’achat des ménages est un élément essentiel qui impacte leur capacité à rembourser un crédit. Un contexte économique difficile peut inciter les emprunteurs à se montrer plus prudents, entraînant une demande plus forte pour des produits d’assurance personnalisés, adaptés aux besoins financiers actuels.

Risques Économiques et Assurance

En temps de crise économique, le niveau de risques auxquels les emprunteurs sont confrontés augmente. Les assureurs doivent alors adapter leurs garanties pour répondre aux nouvelles exigences des clients, qui peuvent inclure des couvertures supplémentaires pour faire face à des aléas professionnels ou personnels.

Impact sur les Pratiques d’Assurance

La nécessité de revoir ses pratiques d’assurance se renforce lorsque le climat économique est incertain. Les particuliers doivent évaluer attentivement les différentes options d’assurance afin de choisir celles qui correspondent le mieux à leurs besoins et à leur budget. Cela comprend également la simple possibilité d’économiser sur les coûts d’assurance.

Réglementation et Accessibilité des Assurances

Enfin, le cadre réglementaire en matière d’assurance peut évoluer en réponse aux conditions économiques. Des lois comme la Loi Lemoine visent à simplifier l’accès des emprunteurs à l’assurance, favorisant ainsi la concurrence et potentiellement permettant aux clients de bénéficier de tarifs plus avantageux. Cela contribue également à une meilleure protection des droits des consommateurs.

- Contexte économique stable : Augmente la confiance des emprunteurs et favorise la demande d’assurance de prêt.

- Inflation : Réduit le pouvoir d’achat, rendant la couverture d’assurance plus cruciale pour sécuriser les investissements.

- Taux d’intérêt élevés : Accroît le coût global des crédits, nécessitant une attention particulière sur le choix d’une assurance emprunteur.

- Chômage : Augmente les inquiétudes financières, poussant vers des options d’assurance plus protectrices.

- Monétisation des actifs : Favorise l’essor des crédits, et par conséquent, la nécessité d’une assurance emprunteur.

- Réglementations financières : Influencent les exigences d’assurance, accroissant l’importance d’une couverture adaptée.

Impact du Contexte Économique sur les Besoins en Assurance de Prêt

Le contexte économique joue un rôle crucial dans les décisions que prennent les emprunteurs, notamment en ce qui concerne leurs besoins en assurance de prêt. En période de prospérité, les achats immobiliers et la souscription de nouveaux crédits augmentent, ce qui engendre une demande accrue pour les assurances emprunteur. Cependant, cet équilibre peut être rapidement perturbé en cas de crise, comme l’a démontré la pandémie de Covid-19, où de nombreux emprunteurs ont dû reconsidérer leurs engagements financiers.

Un autre facteur qui influence fortement les besoins en assurance de prêt est la variation des taux d’intérêt. Lorsque les taux augmentent, le coût total de l’emprunt devient plus élevé, ce qui peut amener les futurs emprunteurs à rechercher des solutions d’assurance plus adaptées et moins coûteuses. Par conséquent, ils peuvent être enclins à vérifier diverses options pour réduire leurs dépenses globales, y compris celles liées à l’assurance de prêt.

De plus, la maîtrise du pouvoir d’achat reste une préoccupation centrale pour de nombreux ménages. En temps de crise économique, les emprunteurs deviennent plus réticents à prendre des risques financiers supplémentaires. Cela favorise une tendance vers des polices d’assurance plus économiques qui offrent des garanties essentielles sans surcharge financière, permettant ainsi de mieux gérer leur budget.

Enfin, les politiques gouvernementales, comme la Loi Lemoine, peuvent modifier les attentes des emprunteurs en matière d’assurances. Le cadre législatif évolutif encourage une plus grande compétitivité, ce qui pousse les compagnies d’assurance à proposer des tarifs plus attractifs. Ce phénomène, combiné à un contexte économique fluctuante, façonne indéniablement le paysage de l’assurance emprunteur.

FAQ : Impact du contexte économique sur les besoins en assurance de prêt

Quelle est l’importance de l’assurance de prêt dans le contexte économique actuel ? L’assurance de prêt est devenue un élément crucial en période d’incertitude économique, car elle offre une protection essentielle contre les imprévus financiers qui pourraient survenir lors du remboursement d’un crédit.

Comment la hausse des taux d’intérêt influence-t-elle l’assurance emprunteur ? La montée des taux d’intérêt entraîne une augmentation des coûts de l’assurance de prêt, rendant ainsi les emprunteurs plus attentifs à la gestion de leurs garanties et à la recherche d’options plus avantageuses.

Peut-on économiser sur son assurance emprunteur en période de crise ? Oui, il est possible d’économiser en choisissant judicieusement son contrat d’assurance. Un conseil avisé et une étude approfondie des différentes options disponibles peuvent conduire à des économies significatives.

Quels sont les défis rencontrés par les emprunteurs en période de crise économique ? Les emprunteurs peuvent rencontrer des difficultés à obtenir des crédits en raison d’une stricte évaluation de leur solvabilité. Cela peut également les amener à reconsidérer leurs besoins en assurance de prêt.

Comment le pouvoir d’achat impacte-t-il les choix en matière d’assurance emprunteur ? Un pouvoir d’achat réduit pousse les consommateurs à privilégier des options d’assurance plus abordables sans compromettre les garanties essentielles, d’où l’importance d’un choix réfléchi.

Les facteurs de risque influencent-ils le coût de l’assurance emprunteur en période de crise ? Absolument, des facteurs comme l’âge, l’IMC ou les antécédents de santé peuvent déterminer le coût de l’assurance, surtout lorsque la situation économique générale rend les assureurs plus prudents.

Quels conseils donneriez-vous aux emprunteurs pour naviguer dans l’assurance de prêt pendant une crise économique ? Il est conseillé de comparer plusieurs offres, de consulter un expert en assurance pour obtenir un avis personnalisé et de veiller à ce que les garanties correspondent réellement à leurs besoins.

Bonjour, je suis Manon, experte en leads pour l’assurance de prêt. Avec 49 ans d’expérience, je vous accompagne dans la recherche des meilleures solutions d’assurance adaptées à vos besoins. Mon objectif est de vous garantir un service personnalisé et efficace pour sécuriser vos projets.