Louez votre site dédié par ville pour seulement 34,90€ par mois, et générez des leads illimités pour votre localité !

Je commande mon site par ville

Évaluation de l’efficacité des assurances de prêt : ce qu’il faut savoir

|

EN BREF

|

L’évaluation de l’efficacité des assurances de prêt est un sujet crucial pour tous les emprunteurs. Il est essentiel de comprendre les différents aspects qui influencent cette efficacité, notamment les garanties offertes, les conditions de couverture et les mécanismes d’indemnisation. En effet, une assurance emprunteur bien choisie peut faire toute la différence en cas d’imprévu, en protégeant l’emprunteur et sa famille. Se familiariser avec les éléments clés, tels que la fiche standardisée d’information et les spécificités des contrats, permet de naviguer en toute confiance dans le monde complexe des assurances de prêt.

Dans le cadre de l’acquisition d’un bien immobilier, il est essentiel de comprendre l’importance de l’assurance emprunteur. Cette protection financière vise à garantir le remboursement de votre prêt en cas de décès, d’invalidité ou de perte d’emploi. Évaluer l’efficacité de votre assurance de prêt est donc crucial pour s’assurer que vos intérêts et ceux de vos proches sont bien protégés. Cet article vous guide à travers les facteurs clés à considérer pour une évaluation complète et éclairée.

Comprendre les garanties proposées

Pour évaluer l’efficacité d’une assurance de prêt, commencez par examiner en détail les garanties qui vous sont offertes. En général, les polices couvrent des événements tels que le décès, l’incapacité temporaire ou permanente de travail. Assurez-vous que ces garanties correspondent aux risques auxquels vous êtes confronté. Par exemple, il est bon de préciser que la loi impose que les contrats d’assurance emprunteur couvrent le décès par suicide, mais cela ne prend effet qu’à partir de la deuxième année d’assurance.

Lire attentivement la fiche standardisée d’information

La fiche standardisée d’information (FSI) est un document incontournable lors de l’évaluation de votre assurance de prêt. Ce document obligatoire vous permet de comparer les différentes offres disponibles sur le marché. Prenez le temps de bien la lire et d’analyser les points essentiels, tels que le coût de l’assurance et le niveau de couverture. Un bon comparatif vous aidera à sélectionner l’offre la plus adaptée à votre situation.

Prendre en compte le Taux Annuel Effectif d’Assurance

Le Taux Annuel Effectif d’Assurance (TAEA) est un indicateur clé pour évaluer l’impact de l’assurance sur le coût total de votre emprunt. Il représente la différence entre le TAEG hors assurance et le TAEG incluant l’assurance. Il est donc primordial de le prendre en compte pour comprendre l’effet de l’assurance sur vos mensualités. Une analyse détaillée de cet indicateur vous permettra de mieux anticiper vos dépenses.

Évaluer la réponse en cas d’indemnisation

Un autre aspect à considérer est la manière dont votre assureur procédera à l’indemnisation en cas de sinistre. En cas d’indemnisation forfaitaire, il est important de savoir quel pourcentage du montant de vos mensualités sera remboursé. Cela peut affecter significativement votre situation financière, surtout si vous traversez une période difficile. N’hésitez pas à poser des questions à votre assureur pour obtenir des éclaircissements à ce sujet.

Connaître les enjeux de la quotité d’assurance

Enfin, il est crucial de bien comprendre la quotité d’assurance, qui détermine le taux de couverture de chaque emprunteur. Par exemple, pour un prêt immobilier commun, il peut être assuré à hauteur de 75 % pour l’emprunteur principal et 50 % pour le co-emprunteur. Cela signifie qu’en cas de sinistre touchant l’un des deux emprunteurs, la couverture globale sera de 125 %. Connaitre ces détails vous aidera à mieux protéger votre patrimoine.

L’assurance de prêt est un élément crucial lors de la souscription d’un crédit immobilier. Elle offre une protection tant pour l’emprunteur que pour la banque prêteuse. Dans cet article, nous allons explorer les avantages et les inconvénients des assurances de prêt afin de déterminer leur efficacité globale et leur pertinence pour les emprunteurs.

Avantages

L’un des principaux avantages d’une assurance de prêt est la tranquillité d’esprit qu’elle procure. En cas de décès, d’incapacité de travail ou d’autres événements imprévus, l’assurance garantit que les mensualités du crédit seront prises en charge, protégeant ainsi les proches de l’emprunteur. Cela minimise le risque de rester avec des dettes non remboursées.

Un autre aspect positif réside dans le choix des garanties. En effet, les emprunteurs peuvent personnaliser leur contrat en fonction de leur situation personnelle. Que ce soit pour couvrir le décès, l’incapacité ou le chômage, il existe un éventail de garanties pour répondre aux besoins spécifiques de chaque emprunteur.

De plus, la loi impose certaines protections, comme la couverture du décès par suicide qui s’applique après deux ans de contrat. Cette mesure vise à sécuriser davantage les emprunteurs face à des circonstances difficiles.

Inconvénients

Un autre point négatif concerne la complexité des contrats. Les emprunteurs doivent souvent naviguer à travers une multitude de clauses et d’exclusions qui peuvent entraîner des malentendus. De plus, il est essentiel de comprendre que mentir sur des éléments de santé peut déboucher sur des conséquences graves, y compris la résiliation de l’assurance et des amendes (voir plus sur ce sujet ici).

Enfin, il est essentiel de bien évaluer son profil d’assuré (âge, profession, etc.) avant de signer un contrat, car cela influence le coût de l’assurance. Un mauvais choix pourrait entraîner des augmentations de primes imprévues.

Lorsqu’il s’agit de souscrire une assurance emprunteur, il est crucial d’évaluer son efficacité pour s’assurer qu’elle répond à vos besoins tout en protégeant votre investissement financier. Cet article vous guide à travers les éléments essentiels à considérer pour évaluer la performance de votre assurance de prêt.

Comprendre l’assurance emprunteur

L’assurance emprunteur est un contrat qui couvre les remboursements d’un prêt immobilier en cas de sinistre, tel qu’un décès ou une invalidité. Il est important de bien comprendre les différentes garanties proposées par votre contrat afin de choisir une couverture adaptée à votre situation personnelle et professionnelle.

Les critères d’évaluation de l’efficacité

Analyse des garanties proposées

Lorsque vous évaluez une assurance de prêt, il est primordial de prendre en compte les garanties offertes. Celles-ci peuvent inclure la couverture en cas de décès, d’incapacité de travail, mais également de perte d’emploi. Assurez-vous que les garanties correspondent à vos besoins spécifiques.

Le coût de l’assurance

Le coût de l’assurance joue également un rôle essentiel dans son évaluation. Il est important de calculer le Taux Annuel Effectif d’Assurance (TAEA) afin de comparer les offres disponibles. Un coût élevé ne signifie pas nécessairement une meilleure couverture, il est donc crucial de faire des comparaisons éclairées.

Évaluer le taux de satisfaction des clients

Le taux de satisfaction des clients peut fournir des indices précieux sur l’efficacité d’une assurance de prêt. Lire des témoignages et des retours d’expérience, comme ceux disponibles sur des sites d’évaluation, peut vous orienter vers des choix judicieux. Découvrez des témoignages inspirants sur la façon dont l’assurance de prêt a changé des vies en visitant ce lien : Retours d’expérience.

Importance de la fiche standardisée d’information

La fiche standardisée d’information (FSI) est un document obligatoire qui vous aide à comparer les différentes assurances emprunteur. Elle contient des informations essentielles telles que les garanties, le coût et les exclusions. Pour en savoir plus sur la FSI, suivez ce lien : Fiche standardisée d’information.

Les conséquences de l’inefficacité

Il est nécessaire de comprendre les conséquences possibles d’une assurance de prêt inefficace, notamment en cas de sinistre. Des primes plus élevées ou la résiliation du contrat sont des scénarios à envisager. Assurez-vous d’être honnête lors de la déclaration de votre situation, car mentir peut entraîner des complications.

Évaluer l’efficacité de votre assurance emprunteur nécessite une attention particulière aux garanties, coûts et taux de satisfaction des clients. Utiliser des outils comme la fiche standardisée d’information peut grandement faciliter cette démarche.

Dans le monde des assurances de prêt, évaluer l’efficacité de votre contrat est essentiel pour garantir une protection adéquate tout en optimisant vos coûts. Cet article vous présente les aspects clés à considérer avant de souscrire à une assurance emprunteur, les éléments à vérifier dans votre contrat, ainsi que des astuces pour faire le meilleur choix.

Comprendre les garanties couvertes

Avant de signer un contrat d’assurance de prêt, il est primordial de bien comprendre les garanties qui y sont associées. En fonction de votre profil et de vos besoins, certaines garanties, telles que le décès, l’invalidité, ou la perte d’emploi, peuvent avoir un impact significatif sur votre couverture. Vérifiez que ces garanties correspondent bien aux risques que vous souhaitez assurer.

Analyser la fiche standardisée d’information

Obligatoire, la fiche standardisée d’information (FSI) joue un rôle crucial dans la comparaison des différentes offres d’assurances emprunteurs. Elle vous permettra d’évaluer les spécificités des contrats et de mieux comprendre vos droits en matière d’assurance. N’oubliez pas de consulter ce document annoncé par Pretto.

Examiner le coût de l’assurance emprunteur

Le coût de l’assurance emprunteur est un facteur déterminant dans l’évaluation de l’efficacité de votre contrat. Il est important de calculer le Taux Annuel Effectif d’Assurance (TAEA), qui vous permet de comparer les assurances sur un même critère. Ce taux reflète la différence entre le TAEG avec et sans assurance, vous aidant ainsi à identifier la meilleure option financière.

S’assurer de la transparence des clauses

La transparence des clauses dans votre contrat d’assurance emprunteur est un autre élément essentiel. Assurez-vous de comprendre les conditions de prise en charge et les exclusions de garanties. Un contrat clair vous permettra d’éviter les mauvaises surprises en cas de sinistre.

Évaluer votre profil d’emprunteur

Votre profil d’emprunteur, incluant votre âge, votre profession et vos antécédents médicaux, joue un rôle majeur dans l’évaluation des offres d’assurance. Les assureurs tiendront compte de ces éléments pour déterminer le montant de votre prime et les garanties applicables. Soyez honnête dans vos déclarations pour éviter des risques de non-prise en charge.

Découvrir les options de résiliation

Avant de souscrire à une assurance de prêt, informez-vous sur les options de résiliation. Il est possible de changer d’assurance à tout moment après la première année, ce qui vous offre la possibilité de renegocier ou d’obtenir de meilleures conditions. Évaluez ces options pour maintenir une couverture avantageuse.

En prenant en compte ces différents éléments, vous serez en mesure d’évaluer l’efficacité des assurances de prêt et de choisir celle qui s’adapte le mieux à vos besoins et votre situation financière.

Dans le domaine des prêts, l’assurance emprunteur est un élément essentiel qui garantit la protection des emprunteurs face aux aléas de la vie. Pour évaluer efficacement ces contrats, il est crucial de comprendre leur fonctionnement et les différents critères à prendre en compte.

Tout d’abord, l’utilité d’une assurance emprunteur ne peut être sous-estimée. Elle couvre des situations imprévues telles que le décès, l’incapacité de travail ou encore la perte d’emploi. Dans certains cas, la loi impose que ces contrats incluent une couverture pour le décès dû à un suicide, qui s’applique à partir de la deuxième année d’assurance. Cela est un point important pour les emprunteurs lors de la signature de leur contrat.

Un autre élément à considérer est la fiche standardisée d’information (FSI), qui est un document impératif. Elle doit être fournie par l’établissement prêteur et permet de comparer les différentes offres d’assurance emprunteur. Cela comprend des éléments cruciaux comme le montant des primes, les niveaux de garanties et les exclusions de propriété. Un bon conseiller vous aidera à comprendre ces options et les implications financières qu’elles comportent.

Il est également primordial de bien choisir son assurance en tenant compte de son profil d’assuré. Des facteurs comme l’âge, la profession et l’état de santé influencent les tarifs et les garanties proposées. De plus, le montant et la durée de l’emprunt doivent également être pris en compte, car ils détermineront le niveau de couverture dont vous aurez besoin.

Avant de signer un contrat, il est essentiel de comprendre le Taux Annuel Effectif d’Assurance (TAEA). Ce dernier représente la différence entre le TAEG hors assurance et celui avec l’assurance, et permet de mesurer l’impact de l’assurance sur le coût total de votre emprunt. Une compréhension approfondie de ce taux vous aidera à faire des choix plus éclairés.

La lecture des contrats d’assurance emprunteur peut s’avérer complexe. Il est essentiel de savoir distinguer les différents types de garanties, d’indemnisation et les limitations qui y sont mentionnées. Par exemple, en cas d’indemnisation forfaitaire, l’assurance rembourse un pourcentage spécifique de chaque mensualité, un élément que l’emprunteur doit connaître pour évaluer son engagement financier.

Concernant les notions clés de l’assurance de prêt immobilier, il est important de savoir que la couverture peut varier selon que vous empruntiez à deux. Le pourcentage de couverture est souvent fixé à 75 % pour l’emprunteur principal et 50 % pour le co-emprunteur, ce qui donne une quotité globale de 125 %. Cela permet d’équilibrer le risque entre les deux parties.

En termes d’optimisation, il existe plusieurs moyens d’améliorer l’efficacité de votre assurance de prêt. La réduction des coûts et la recherche des meilleures offres sont des aspects cruciaux. En analysant et en comparant les différentes options, vous pouvez potentiellement économiser significativement sur vos primes d’assurance tout en conservant une couverture adéquate.

Enfin, il est crucial de ne pas sous-estimer l’importance de la transparence lors de la souscription d’une assurance de prêt. Mentir sur un contrat peut entraîner des répercussions sérieuses, y compris la résiliation du contrat ou l’augmentation des primes. Il est donc primordial d’être honnête et clair sur vos conditions de santé et vos besoins.

Lorsqu’il s’agit de garantir un emprunt immobilier, l’assurance de prêt joue un rôle fondamental. Elle offre une protection en cas d’incapacité de l’emprunteur à honorer ses engagements financiers. Dans cet article, nous allons explorer les différents aspects qui déterminent l’efficacité des assurances de prêt, les éléments clés à considérer avant de souscrire, ainsi que les implications légales qui régissent leurs conditions.

Le cadre légal des assurances de prêt

La législation impose des règles strictes concernant les assurances emprunteurs. Par exemple, à partir de la deuxième année, le contrat doit couvrir le décès par suicide, garantissant ainsi une sécurité accrue pour les emprunteurs. Cela souligne l’importance de la connaissance des droits et des obligations liés aux contrats d’assurance avant de s’engager.

Utilité de l’assurance emprunteur

L’assurance emprunteur est essentielle pour toute demande de prêt immobilier. En effet, les établissements financiers exigent généralement que le prêt soit couvert à hauteur de 100 %. Ce niveau de couverture est indispensable pour se protéger contre une éventuelle incapacité de paiement. Lorsque l’emprunteur souscrit un prêt seul, il est bien souvent à 100 % couvert. Toutefois, en cas d’emprunts conjoints, la répartition de la couverture devient primordiale à comprendre.

Choisir la bonne assurance emprunteur

Le choix de l’assurance emprunteur dépend de plusieurs critères, tels que le profil de l’assuré (âge, profession), le montant et la durée de l’emprunt, ainsi que le niveau de couverture souhaité. Il est crucial de bien évaluer ses besoins avant de signer, ce qui facilité par la fiche standardisée d’informations (FSI), un document obligatoire. Ce dernier permet de comparer les différentes offres d’assurance et d’éclairer sa décision.

Compréhension du contrat d’assurance emprunteur

Lire et comprendre un contrat d’assurance peut s’avérer complexe. Il est nécessaire de prêter attention aux détails tels que le Taux Annuel Effectif d’Assurance (TAEA), qui permet de mesurer le coût réel de l’assurance en comparaison avec le taux nominal du prêt. Les assurés doivent également être vigilants face à la clause d’indemnisation forfaitaire qui peut affecter les modalités de remboursement en cas de sinistre.

Mentir sur les déclarations auprès de l’assureur

Il peut être tentant de minimiser certaines informations sur sa personne lors de la souscription à une assurance emprunteur, mais cela peut avoir de graves conséquences. En cas de mensonge, des sanctions comme la résiliation du contrat ou l’augmentation des primes peuvent survenir. Il est donc important de faire preuve de transparence et de fournir des renseignements véridiques lors de la souscription.

Optimiser son assurance de prêt

Il existe plusieurs stratégies pour optimiser son contrat d’assurance emprunteur. Parmi elles, on peut citer les partenariats d’affiliation qui permettent d’accéder à des offres exclusives, ainsi que l’analyse des offres saisonnières pour dénicher la meilleure assurance. Il est également conseillé de rester informé des évolutions législatives et des services à valeur ajoutée, qui peuvent améliorer les conditions de votre assurance de prêt.

Pour ceux qui souhaitent des conseils pratiques et des simulations, certains sites en ligne, tels que Meilleurtaux.com proposent des outils efficaces pour calculer et évaluer le coût de l’assurance de prêt immobilier.

Évaluation de l’efficacité des assurances de prêt

| Critères d’évaluation | Description |

| Couverture des risques | Analyse des types de risques couverts, tels que décès, invalidité, incapacité de travailler. |

| Conditions de mise en œuvre | Délai de carence, mise en œuvre des garanties, et complexité des démarches. |

| Coût de l’assurance | Évaluation du Taux Annuel Effectif d’Assurance par rapport au montant du prêt. |

| Flexibilité des options | Possibilité de personnaliser les garanties en fonction des besoins spécifiques de l’emprunteur. |

| Service client | Évaluation de la qualité du service client pour obtenir des réponses et clarifications. |

| Réputation de l’assureur | Analyse des retours d’expérience et des avis clients sur l’assureur. |

| Rapidité d’indemnisation | Temps requis pour le traitement des demandes d’indemnisation. |

| Comparabilité | Facilité de comparaison entre différentes offres d’assurance emprunteur. |

| Transparence des contrats | Clarté et lisibilité des contrats d’assurance présentés aux clients. |

Les assurances de prêt sont essentielles pour sécuriser un financement immobilier. Elles garantissent une couverture en cas d’incidents majeurs. Il est donc crucial d’évaluer leur efficacité avant de s’engager. Savoir si l’assurance remplit ses promesses en cas de sinistre est fondamental pour choisir la bonne option.

La fiche standardisée d’information joue un rôle clé. Ce document vous permet de comparer les différentes offres disponibles. En l’examinant attentivement, vous pouvez identifier les garanties essentielles qui correspondent à votre profil et vos besoins spécifiques. Cela facilite le processus de sélection, car vous pouvez rapidement repérer les contrats offrant la meilleure couverture.

Un autre aspect à ne pas négliger est le Taux Annuel Effectif d’Assurance (TAEA). En effet, ce taux représente la différence entre le coût total de l’emprunt, avec ou sans assurance. Comprendre cette notation aide à évaluer le poids de l’assurance dans votre budget et à faire des choix éclairés qui ne grèveront pas vos finances.

La transparence des garanties est également essentielle. Les contrats d’assurance doivent clairement stipuler ce qu’ils couvrent et les exclusions. Il est préférable de poser des questions spécifiques afin de s’assurer que toutes les situations sont bien prises en compte, notamment le décès par suicide, qui doit être inclus à partir de la deuxième année selon la loi.

Enfin, il est crucial de ne pas sous-estimer l’importance de lire attentivement chaque clause. Certaines assurances proposent des indemnités forfaitaires ou des remboursements partiels, et il est nécessaire de comprendre pleinement comment ces conditions s’appliquent à votre situation personnelle. Cela vous permet d’éviter les mauvaises surprises en cas de sinistre.

Introduction à l’assurance emprunteur

L’assurance emprunteur est un élément essentiel dans le cadre des prêts immobiliers. Elle garantit la prise en charge des remboursements en cas de décès, d’incapacité de travail ou de perte d’emploi. Évaluer l’efficacité de ce type d’assurance est primordial pour assurer une protection optimale de votre investissement. Cet article vous présente les différents aspects à considérer pour bien comprendre l’assurance emprunteur et choisir la meilleure couverture.

Pourquoi l’assurance emprunteur est-elle nécessaire ?

L’assurance de prêt est requise pour obtenir un financement immobilier. Elle permet de garantir que les mensualités de votre crédit seront couvertes en cas d’imprévu. La loi exige que les contrats d’assurance emprunteur comprennent certaines garanties fondamentales, comme le décès par suicide, qui doit être couvert à partir de la deuxième année d’assurance. Comprendre ces obligations légales est essentiel dans votre évaluation.

Évaluation des garanties proposées

Lors du choix de votre assurance emprunteur, il est essentiel d’analyser les garanties offertes. Les contrats varient les uns des autres, avec des couvertures spécifiques selon les situations. Tenez compte des conditions d’indemnisation, qui peuvent aller d’une assistance forfaitaire à un remboursement basé sur un pourcentage des mensualités. Regardez également si les garanties incluent des événements comme l’invalidité ou la perte d’emploi, car cela peut grandement influer sur votre sécurité financière.

La fiche standardisée d’information (FSI)

La fiche standardisée d’information (FSI) est un document indispensable pour comparer les offres d’assurance emprunteur. Elle vous fournit des informations claires et comparables sur les différentes garanties, les exclusions, et les délais de carence. Assurez-vous de bien l’étudier afin de ne pas passer à côté de critères fondamentaux pour votre évaluation.

Compréhension des coûts associés

Avant de signer un contrat d’assurance de prêt, il est crucial de comprendre le Taux Annuel Effectif d’Assurance (TAEA). Ce taux indique le coût total de l’assurance par rapport au montant du prêt. Il vous permet d’évaluer la part de l’assurance dans le coût global de votre crédit immobilier. Comparer le TAEA entre différentes propositions vous aidera à choisir une option économique sans compromettre la couverture.

Analyse de votre profil d’emprunteur

Votre profil d’assuré influence le choix de votre assurance emprunteur. Des éléments comme votre âge, votre profession, et la nature du prêt (montant et durée) vont déterminer les conditions de votre contrat. Prenez le temps de réfléchir à ces facteurs pour ajuster votre couverture à vos besoins spécifiques, et ainsi, optimiser l’évaluation de l’efficacité de votre assurance.

Risques associés et conséquences de la désinformation

Il est crucial de demeurer honnête lors de la souscription de votre assurance. Mentir sur des éléments clés de votre dossier pourrait entraîner des conséquences graves, telles que la résiliation du contrat ou l’augmentation des primes. En outre, un refus d’indemnisation en cas de sinistre pourrait survenir si votre assureur découvre des mensonges. Pour une évaluation saine, assurez-vous d’être transparent quant à votre situation.

Évaluer efficacement les assurances de prêt est un processus qui nécessite une attention particulière à plusieurs critères essentiels, tels que les garanties offertes, la transparence des coûts et l’adéquation avec votre profil d’emprunteur. En prenant le temps d’analyser ces éléments, vous pouvez assurer une couverture optimale pour vos projets immobiliers.

Évaluation de l’efficacité des assurances de prêt

L’évaluation de l’efficacité des assurances de prêt est essentielle pour garantir non seulement la protection de l’emprunteur, mais également l’optimisation de son investissement. Il est important de connaître les différents critères qui influencent cette évaluation.

Les critères d’évaluation

Pour juger de l’efficacité d’une assurance de prêt, plusieurs critères doivent être pris en compte. Parmi eux, on retrouve le niveau de couverture proposé, qui définit précisément quelles situations sont garanties, telles que le décès, l’incapacité de travail ou encore la perte d’emploi.

Un autre critère clé est le coût de l’assurance. Il est essentiel de comparer le Taux Annuel Effectif d’Assurance (TAEA) qui reflète le coût de l’assurance dans le cadre d’un prêt. Une assurance moins chère ne signifie pas forcément une couverture moins efficace, il convient donc d’analyser les garanties incluses.

Importance de la fiche standardisée d’information

La fiche standardisée d’information (FSI) est un outil incontournable pour évaluer les différentes offres disponibles sur le marché. Obligatoire, elle permet de présenter les informations clés sur les garanties proposées, facilitant ainsi la comparaison entre les différentes assurances.

Les événements déclencheurs de l’indemnisation

Un aspect crucial de l’évaluation de l’efficacité d’une assurance emprunteur est de comprendre quels événements peuvent entraîner une indemnisation. Par exemple, les assureurs remboursent généralement un pourcentage des mensualités en cas de sinistre, mais les conditions d’indemnisation varient d’un contrat à un autre.

Les conséquences d’une couverture insuffisante

Il est impératif d’envisager les risques d’une couverture jugée insuffisante. En cas de sinistre, une assurance qui ne couvre pas intégralement l’emprunteur peut entraîner des difficultés financières importantes. Ainsi, il est judicieux d’évaluer minutieusement son profil d’assuré en tenant compte de son âge, de sa profession et des particularités de son prêt.

Mentir sur certaines informations

Enfin, il est crucial de ne pas mentir sur les informations fournies lors de la souscription d’une assurance de prêt. De telles pratiques peuvent entraîner des pénalités, voire la résiliation du contrat, compromettant ainsi l’efficacité de la couverture souscrite.

- Couverture des risques : Évaluer les garanties proposées par les assurances.

- Conditions d’indemnisation : Vérifier les modalités de remboursement en cas de sinistre.

- Taux d’assurance : Comparer le Taux Annuel Effectif d’Assurance avec d’autres offres.

- Fiche Standardisée d’Information : Utiliser la FSI pour une comparaison éclairée.

- Quotité d’assurance : Déterminer le niveau de couverture requis selon le prêt.

- Profil de l’emprunteur : Tenir compte de l’âge et de la profession dans le choix de l’assurance.

- Réseaux de partenaires : Explorer les offres d’assurances via des partenariats d’affiliation.

- Mentions légales : Éviter le mensonge sur l’état de santé pour prévenir des complications.

L’évaluation de l’efficacité des assurances de prêt est un processus essentiel pour les emprunteurs souhaitant faire le meilleur choix possible pour protéger leur investissement. La première chose à considérer est la couverture offerte par l’assurance. Une bonne police doit répondre aux besoins spécifiques de chaque emprunteur, en tenant compte de facteurs tels que la santé, la profession et le montant du prêt. Il est important de se renseigner sur les différentes garanties proposées, comme la couverture en cas de décès, d’incapacité ou de chômage.

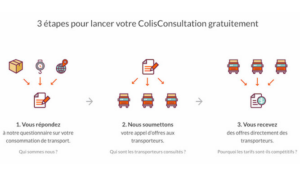

Ensuite, il est impératif de comparer les offres sur le marché. La fiche standardisée d’information (FSI) est un outil précieux pour aider les emprunteurs à évaluer et à comparer les différentes polices. Elle fournit des informations essentielles sur les garanties, les exclusions, ainsi que sur le taux annuel effectif d’assurance (TAEA), qui permet d’apprécier le coût de l’assurance en relation avec le montant du prêt et sa durée.

Un autre aspect clé est l’analyse du service client proposé par l’assureur. En cas de besoin, il est crucial de pouvoir compter sur un service réactif et compétent pour traiter les demandes d’indemnisation. Les expériences des autres emprunteurs peuvent également fournir des insights importants sur la fiabilité d’une compagnie d’assurance. Dans cette optique, les retours d’expérience et les témoignages de clients peuvent s’avérer extrêmement utiles.

Enfin, il est essentiel de ne pas négliger l’importance d’une bonne communication avec son assureur. Poser des questions claires et demander des éclaircissements sur les points qui semble flous peut éviter bien des désagréments par la suite. En prenant le temps d’évaluer soigneusement l’efficacité de son assurance de prêt, l’emprunteur peut s’assurer de faire un choix éclairé et adapté à ses besoins.

FAQ sur l’Évaluation de l’Efficacité des Assurances de Prêt

Quelle est l’importance de l’assurance de prêt ? L’assurance de prêt est essentielle car elle garantit que vos projets de financement, tels qu’un prêt immobilier, seront couverts en cas d’événements imprévus, tels que le décès ou l’incapacité.

À partir de quand l’assurance de prêt couvre-t-elle le décès par suicide ? La loi stipule que les contrats d’assurance emprunteur doivent couvrir le décès par suicide, mais uniquement à partir de la deuxième année d’assurance.

Qu’est-ce que la fiche standardisée d’information (FSI) ? La FSI est un document obligatoire qui vous permet de comparer facilement les différentes assurances emprunteur avant de faire votre choix.

Quels sont les facteurs à considérer lors du choix d’une assurance emprunteur ? Il est important de prendre en compte votre profil d’assuré, le montant et la durée du prêt, ainsi que les garanties proposées.

Que signifie le Taux Annuel Effectif d’Assurance (TAEA) ? Le TAEA représente la différence entre le TAEG sans assurance et le TAEG avec assurance, ce qui aide à évaluer la part de l’assurance dans le coût total du prêt.

En quoi consiste l’indemnisation forfaitaire par l’assureur ? En cas d’indemnisation forfaitaire, l’assureur rembourse un certain pourcentage de chaque mensualité en fonction des conditions du contrat.

Quels éléments comprendre avant de signer un contrat d’assurance de prêt ? Avant de signer, il est essentiel de lire attentivement le contenu du contrat, notamment la hauteur de l’assurance et les garanties qui y sont mentionnées.

Comment éviter les problèmes liés à la fraude dans les assurances de prêt ? Il est fortement déconseillé de mentir sur les informations fournies à l’assureur, car cela peut entraîner des conséquences telles que la résiliation du contrat ou l’augmentation des primes.

Quel est le niveau de couverture requis pour un prêt immobilier ? Un prêt immobilier doit être assuré au moins à 100%, garantissant ainsi que l’emprunteur est couvert en cas d’incident.

Comment la psychologie du consommateur influence-t-elle le choix d’une assurance de prêt ? La psychologie du consommateur joue un rôle clé en guidant les décisions basées sur les préférences personnelles et les besoins spécifiques, ce qui peut influencer le choix de l’assurance de prêt adaptée.

Bonjour, je suis Manon, experte en leads pour l’assurance de prêt. Avec 49 ans d’expérience, je vous accompagne dans la recherche des meilleures solutions d’assurance adaptées à vos besoins. Mon objectif est de vous garantir un service personnalisé et efficace pour sécuriser vos projets.